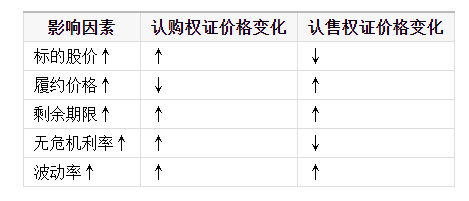

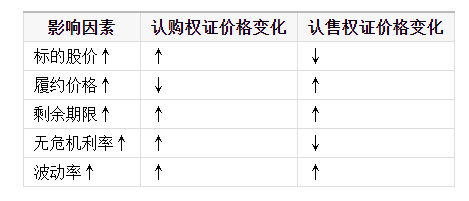

权证是一种金融衍生产品(工具),是依附于标的证券的有价证券,是持有者一种权利(但没有义务)的证明。

权证,又称“认股证”或“认股权证”,其英文名称为Warrant,故在香港又俗译“窝轮”。在证券市场上,Warrant是指一种具备到期日及行使价或其它执行条件的金融衍生工具。 而根据美交所(American Stock Exchange)的定义,Warrant是指一种以约定的价格和时间(或在权证协议里列明的一系列期间内分别以相应价格)购买或者出售标的资产(the underlying)的期权。

广义上,权证通常是指由发行人所发行的附有特定条件的一种有价证券。从法律角度解析,认股权证本质上为一权利契约,投入人于支付权利金购得权证后,有权于某一特定期间或期日,按约定的价格(行使价),认购或沽出一定数量的标的资产(如股票、股指、黄金、外汇或商品等)。权证的交易实属一种期权的买卖。与所有期权一样,权证持有人在支付权利金后获得的是一种权利,而非义务,行使与否由权证持有人自主决定;而权证的发行人在权证持有人按规范提出履约要求之时,负有提供履约的义务,不得拒绝。简言之,权证是一项权利:投入人可于约定的期间或到期日,以约定的价格(而不论该标的资产市价如何)认购或沽出权证的标的资产。

权证是由标的证券的发行企业或以外的第三者,例如证券企业、投入银行等发行的有价证券。由第三者发行的权证也叫备兑权证或衍生权证。权证所代表的权利包含对标的资产的买进期权(看涨)和卖出期权(看跌)两种期权。因此有时所称的认股证是广义的(即包含认购证和认沽证两种),但更多的则是仅仅指认购证;而在香港则往往是指备兑认股证。

投入人向权证发行人支付了一定比例的权利金购买后,权证持有人在预先规范的履约期间内或特定到期日,有权利但没有义务按约定履约价格向发行人购入或售出标的证券或以现金结算方式收取差价。也就是说,权证是认购(沽)标的证券权利的证书,认购(沽)权证是一种权利而非义务,其行使权利时, 认购(沽)权证发行人不得拒绝。

这里所说的标的证券,是权证发行人在权证发行时就规范好的、已经在交易所挂牌的品种。是权证发行人承诺按照事先约定的条件向权证持有人购买或卖出的证券或资产。它可以是一个股票、基金、债券,也可以是一个组合、一个指数等。

权证发行人是标的证券的发行企业或证券企业等机构。

权利金是指投入人向权证发行人支付的购买权证的价款。

按照交易行为划分,权证的种类分为认购权证(买权)和认沽权证(卖权)。

例1、宝钢股份(600019)在股权分置改革方案中,提出的给流通股每10股1份认股权证,规范在股权登记日获得认股权证的股东,在权证第378天到期日,可以4.50元的价格购买宝钢股份股票。这就是认购权证(也叫买权权证)。

例2、在宝钢股份的前期方案中,曾提出给流通股东每10股5份认沽权证,规范在股权登记日获得认沽权证的股东,在权证第365天到期日,可以以5.12元的价格卖出宝钢股份股票。这就是卖权权证(也叫认沽权证)。

权证分为按行权期限的区别,权证可以分为美式权证(American Style Warrant)、欧式权证(European Style Warrant)和百慕大式权证(Bermuda Style Warrant)。

美式权证的持有人可以在权证到期日前的任一交易日行权。

欧式权证的持有人只能在权证到期日当日行权。

百慕大权证介于欧式权证和美式权证之间,百慕大权证具备多个行权日或是一段行权期,如到期日前5日。

例如宝钢股份规范的认购权证到期日(行权日)就是在股权登记日后的第378天。

权证按发行人可分为两类:股本权证(Equity Warrant)和备兑权证(Covered Warrant)

股本权证通常由上市企业自行发行,也可以通过券商、投行等金融机构发行,标的资产通常为上市企业或其子企业的股票。股本权证通常给予权证持有人在约定时间以约定价格购买上市企业股票的权利,目前绝大多数股本权证都是欧式认购权证。在约定时间到达时,若当前股票的市面价格高于权证的行使价格,则权证持有人会要求从发行人处购买股票,而发行人则通过增发的形式满足权证持有人的需求。

从权证的设计来看,包含9个要素:

(1)发行人

股本权证的发行人为标的上市企业,而衍生权证的发行人为标的企业以外的第三方,一般为大股东或券商。在后一种状况下,发行人往往需要将标的证券存放于独立保管人处,作为其履行责任的担保。

(2)看涨和看跌权证

当权证持有人拥有从发行人处购买标的证券的权利时,该权证为看涨权证。反之,当权证持有人拥有向发行人出售标的证券的权利时,该权证为看跌权证。认股权证一般指看涨权证。

(3)到期日

到期日是权证持有人可行使认购(或出售)权利的最后日期。该期限过后,权证持有人便不能行使相关权利,权证的价值也变为零。

(4)执行方式

在美式执行方式下,持有人在到期日以前的任何时间内均可行使认购权;而在欧式执行方式下,持有人只有在到期日当天才可行使认购权。

(5)交割方式

交割方式包含实物交割和现金交割两种形式,其中,实物交割指投入者行使认股权利时从发行人处购入标的证券,而现金交割指投入者在行使权利时,由发行人向投入者支付市价高于执行价的差额。

(6)认股价(执行价)

认股价是发行人在发行权证时所订下的价格,持证人在行使权利时以此价格向发行人认购标的股票。

(7)权证价格

权证价格由内在价值和时间价值两部分组成。当正股股价(指标的证券市场价格)高于认股价时,内在价值为两者之差;而当正股股价低于认股价时,内在价值为零。但如果权证尚没有到期,正股股价还有机会高于认股价,因此权证仍具备市场价值,这种价值就是时间价值。

(8)认购比率

认购比率是每张权证可认购正股的股数,如认购比率为0.1,就表示每十张权证可认购一股标的股票。

(9)杠杆比率(Leverage ratio)

杠杆比率是正股市价与购入一股正股所需权证的市价之比,即:杠杆比率=正股股价/(权证价格÷认购比率)

杠杆比率可用来衡量“以小博大”的放大倍数,杠杆比率越高,投入者盈利率也越高,当然,其可能承担的亏损危机也越大。

权证发行时,其公告书中会把权证的基本要素都包含在里面。

假设:宝钢股份(600019)的权证发行:

1、发行人:宝钢企业

2、发行日期:2005年8月16日

3、存续期间:6个月

4、权证的类型:欧式认购权证

5、发行数量:100 000 000份

6、发行价格:0.62元

7、行权价格:4.50元

8、到期日:2006年2月16日

9、行权结算方式:证券给付结算

10、行权比例:1:1

以上信息告诉投入人:1、宝钢股份在2005年8月16日发行为期6个月的权证;2、权证的类型是认股权证、履约方式是欧式权证到期日为履约日;3、标的股票是宝钢股份;4、到期日是2006年2月16日;5、行权(履约)价格为4.50元。6、权证的发行价格也叫权利金是每份0.62元。7、权证持有人行权时是持有1份权证购买1股宝钢股份。持有人将4.50元/股认购款支付给发行人,发行人将相应股票过户给行权人。

权证的价值(或价格)等于内在价值与时间价值之和。

内在价值

内在价值(Intrinsic Value)是指权证持有人行权时所能获得的收益。

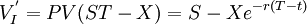

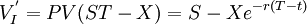

对于认购权证:

对于认沽权证:

由于上述计算的权证价值VI'小于零时,权证持有人不会行权而会通过二级市场购买或卖出标的证券,所以权证的内在价值大于等于零。所以

时间价值

时间价值(Time Value)是指权证有效期内标的的资产价格波动为权证持有人带来收益的可能性所隐含的价值。

权证的时间价值随着时间T−t的减少而减少,在到期日T时,时间价值VT = 0.

首先说明什么是“行权”。“行权”就是权证持有人在权证预先约定的有效期内,向权证发行人要求兑现其承诺。

行权价格也叫履约价格。是权证发行人在权证发行前约定的权证到期时可以换成标的证券或得到现金的价格。

例如:宝钢股份规范的行权价格是4.50元/股。这意味着,宝钢权证到期时,标的股票的价格涨到6元/股,只要权证持有人要求行使权利,权证发行人就必须按照4.50元/股的价格卖出。

在我国拥有上海证券交易所和深圳证券交易所A股股东帐户卡并在具备代理权证交易资格的证券企业营业部办理完毕开户手续的客户,均可实行权证交易。交易指令的下达与买卖相关交易所的股票手续相同。只是当天买入的权证在当天就可以卖出。权证实行的是T+0交易。当天买入的美式认购权证(在到期日前的任何一天,均可申请执行履约价格)可以在当天按照履约价格认购标的证券,但是不能在当天卖出。当天买入的欧式认购权证,只能在到期日申请执行履约价格。

权证价格申报和最小变动单位为0.001元,单笔买卖权证的申报数量不得超过100万份,买入申报的数量为100份的整倍数。

深圳认购权证代码区间是030000至032999,认沽权证代码区间是038000至039999。权证的简称是六位“XYBbKs”。其中:“XY”表示标的股票的两汉字简称;“Bb”是发行人编码;“K”是权证类别:C-表示认购权证、P-表示认沽权证;“s”是同意发行人对同意标的证券发行权证的发行批次,范围是0至9、A至Z、a至z。例如:国信证券发行标的证券是万科A的认购权证一期,简称是:“万科GXC1”

权证有涨跌幅限制。权证涨跌幅是标的证券涨跌金额的1.25倍。例如:宝钢权证某日的收盘价是0.62元,宝钢股份某日的收盘价是5.20元,次日,该股票最多可以涨跌±10%,即0.52元,则权证次日的涨跌幅就是(5.72-5.2)×125%=0.65元,换算成宝钢权证涨跌幅比例达到104.80%。

特别注意:权证的到期日不是最后交易日。按照两个交易所最近发出的“权证经营管理暂行办法”第十四条规范:“权证存续期满前5个交易日,权证终止交易,但可以行权”。

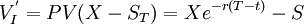

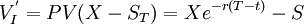

影响权证价格的因素有很多,紧要包含正股价格、剩余期限、行权价格、正股价格波动率、无危机利率等,它们通过影响权证的内在价值和时间价值来影响权证的价格,下面逐一解析这些因素对权证价格的影响。

正股价格

由于权证是以正股为基础的衍出产品,正股价格成为权证价值最重要的影响因素。认购证在行权时,其收益等于当时的正股市价与行权价格的差,因此,正股价格越高,认购证的价格也越高。认沽证在行权时,其收益等于行权价格与正股市价的差,因此,正股价格越低,认沽证的价格就越高。类似地,权证发行后,随着正股价格上升(下跌),认购证的二级市场交易价格也相应上升(下跌);而认沽证的交易价格走势则刚好相反,随正股价格的上升(下跌)认沽证的交易价格相应下跌(上升)。

剩余期限

权证的剩余期限越长,权证变为价内的概率就越大,因此,权证的价格也越高。对于美式权证而言,由于它可以在有效期内任何时间行权,剩余期限越长,权证持有人获利的机会也就越大,而且剩余期限长的权证包含了剩余期限短的权证的所有行权机会,因此,权证的价格越高。对于欧式权证而言,由于它只能在期末行权,因此剩余期限长的权证就不一定包含剩余期限短的权证的获利机会。不过,在一般状况下,由于剩余期限越长,正股的危机就越大,因此,权证的价格也越高。

行权价格

对于认购证而言,权证的行权价格越高,意味着权证行权时获取收益可能性越小,因此,权证的价格越低,权证的行权价格越低,意味着权证行权获取收益的可能性越大,因此,权证的价格越高。对于认沽证而言,权证的行权价格越高,意味着权证行权时获取收益的可能性大,因此,权证的价格越高;权证的行权价格越低,意味着权证行权获取收益的可能性越小,因此,权证的价格越低。

正股价格波动率

正股价格波动性越大,无论是对于认购证还是认沽证,都意味着权证变为价内的概率越大,因此,认购证和认沽证的价格越高。正股波动率越小,意味着权证变为价内的机会也小,因此,权证的价格越低。

无危机利率

从静态的角度解析,可以认为,利率水平越高,认购证价格越高,而认沽证价格则越低。由于无危机利率作为市场基准利率,对所有金融资产的定价都有影响,往往牵一发而动全身。因此,实际中无危机利率对权证价格的影响是十分复杂的,没有一个确定的关系。

无危机利率对权证价格的影响不仅包含正股价格,还有权证的行权价格、正股价格波动率、剩余期限,以及无危机利率等。其中,前四个因素对权证价格都有较确定的影响,如正股价格和认购证价格呈相同方向变动,与认沽证价格呈相反方向变动;剩余期限则和权证(无论是认购证还是认沽证)价格呈正方向变动等等。而无危机利率对权证价格的影响较为复杂,在实际情形中,从区别的角度解析会得出区别的结论。

首先,从无危机利率本身对权证价格的作用而言,一般可以将无危机利率对权证价格的影响理解为:认购权证价格将随着无危机利率的上升而上涨,认沽权证的价格随着无危机利率的上升而下跌。这是因为,买进认购权证本身和买进相应的股票在某种程度上具备替代性。例如一只认购权证的有效杠杆水平是5倍,投入者就可以通过买入100元权证来代替500元正股,这样不仅可以获得相似的收益水平,而且还可以节省大量资金。当无危机利率上升的时候,资金未来的预期收益会上升,投入者倾向于利用认购权证来代替股票,所节省的资金可以用于再投入以获取较高的利息收益。而对于认沽证而言,买入认沽证则代表要在将来的一定时间才可以收到资金,在无危机利率较高的状况下显然并不划算,因此认沽证的价格随着无危机利率的上升而下跌。

其次,如果从机会成本的角度来解析利率对权证价格的影响,则会有区别的结论。由于权利金是在权证交易初期以现金方式直接支付的,因而具备机会成本,而该机会成本明显取决于无危机利率水平的高低。当无危机利率水平较高时,买入权证的机会成本较高,投入者倾向于将资金从权证市场转移到其他市场,从而导致权证价格下降;反之,当无危机利率较低时,权证价格反而会有所上升。

最后,对于备兑权证来说,还可以从发行商的成本角度考虑,得出与第一种状况相似的结论:认购证价格和无危机利率成正比,而认沽证价格和无危机利率成反比。这是因为,当发行商发行认购权证时,为了在将来投入者行权时能提给足够的正股,发行商通常会购买正股实行危机经营管理。此时如果利率较高,发行商的利息成本就会较大,因此认购证的价格也会有所提高以反映增加的成本。同理,当发行商发行认沽权证时,需沽出相关资产对冲,利率较高可使发行商收取的利息增加,因而认沽权证价格会较为便宜。

以下是下文中出现的符号的经济意义:

VI:内在价值

VT:时间价值

T:权证到期日

t:当前时点

S:标的证券当前价格

ST:标的证券到期日价格

X:行权价格

r:无危机收益率,一般为同期国库券利率

PV(cdot):现值函数

e:自然对数的底

max{A,B}:最大值函数,返回A,B的最大值。

c:欧式认购权证的价格

p:欧式认沽权证的价格

权证在用于投机时提升危机,使收益的方差扩大;在用于套期保值时,降低危机,使收益的方差降低。2006年5月31日,茅台认沽权证在上海证券交易所上市首日涨幅高达922.82%,最高达到3.037元。但随后几天又大幅回落,2006年6月5日收于2.384元,而此时该权证的理论价值小于0.20元。

权证用于投机时,危机远高于股票的原因如下:

1.权证具备时间性,当权证到期后,没有行权价值的权证将被注销,此时权证持有人没有任何收益。

2.权证的交易价格普遍较低,当价格变化1单位时,便会有较大的收益率变动。

3.权证的波动率较大,需要随时关注。

4.权证的时间价值会每天减少,故即使股市一个月没有升跌,相关权证尚有25%-40%的下跌空间。

5.实际价格与理论价格仍有差距,能预测股市走势不等于由理论得出的利润。

目前权证交易的主要市场是香港和中国大陆。其中[香港证券交易所]]是全球最大的权证市场,有上千只权证。截止到2006年6月5日,中国大陆上海证券交易所和深圳证券交易所只有权证27只,但单日交易额高达百亿。

1.标的证券:发行人承诺按约定条件向权证持有人购买或出售的证券。

2.现金结算方式:指权证持有人行权时,发行人按照约定向权证持有人支付行权价格与标的证券结算价格之间的差额。

3.行权:权证持有人要求发行人按照约定时间、价格和方式履行权证约定的义务。

4.行权价格:发行人发行权证时所约定的,权证持有人向发行人购买或出售标的证券的价格。

打开微信,扫一扫登录

打开微信,扫一扫登录 目录

目录