客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-07-27 09:14

![]() 12695

12695

![]() 7

7

收藏已收藏(0)

收藏已收藏(0)

近日,又一家医疗器械企业已被上交所科创板上市委受理。

近日,又一家医疗器械企业已被上交所科创板上市委受理,这家医疗器械企业便是奥精医疗科技股份有限公司(以下简称“奥精医疗”)。

奥精医疗是一家专注于高端生物医用材料及相关医疗器械产品研发生产的公司,其旗下主营产品为矿化胶原人工骨修复材料。

据招股书显示,2017年-2019年(以下简称“报告期”),奥精医疗营收分别为9137万元、1.24亿元和1.68亿元,同期净利润分别为2353万元、2751万元和6420万元。

奥精医疗在招股书上介绍,公司共有骼金、颅瑞、齿贝、BonGold四大主营产品。

其中,“骼金”、“齿贝”、“颅瑞”产品均已取得中国第III类医疗器械产品注册证,分别用于骨科、口腔或整形外科、神经外科的骨缺损修复,在多家医院投入使用。

而“BonGold”产品则取得了美国 FDA 510(k)的市场准入许可,用于骨科的骨缺损修复,这也是我国首个且唯一一个获得美国市场准入许可的国产人工骨修复产品。

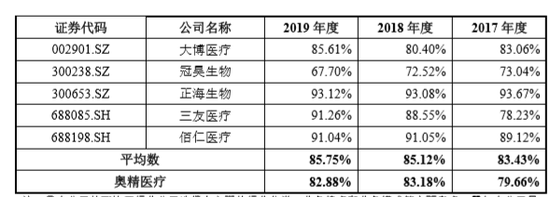

但根据奥精医疗的营收结构来看,公司的营业收入主要依赖于“骼金”产品。报告期内,“骼金”产品的销售收入占主营业务收入比分别为 82.57%、69.73%和62.18%,产品结构相对单一。且公司综合毛利率低于行业均值,1年以上应收账款大幅攀升占比翻超5倍。此前公司还因违规经营被罚没超50万元。

对于奥精医疗来说,产品结构单一的表面下,暗藏一定的危机。“齿贝”和“颅瑞”两类产品,目前在国内的占有率较低,多被国外进口产品所占有。而“BonGold”产品2018年刚进入中国市场,打开市场大门尚需一定的时日。

截至目前为止,奥精医疗还有11个在研产品储备,所以短时间内公司仍无法打破产品结构单一的局面。

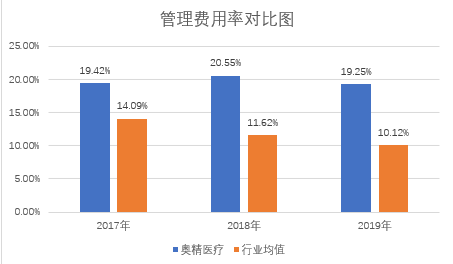

值得注意的是,奥精医疗的管理费用远高于同行业可比上市公司。报告期内,该公司的管理费用分别为2372万元、4320万元和3808万元,占营业收入比例分别为25.95%、34.92%和22.59%。

公司表示,由于2018年确认了1778.22万元的股份支付金额,导致2018年度管理费用相对较高。

然而,即使剔除了股份支付,奥精医疗的管理费用率依旧远高于行业平均水平,分别为19.42%、20.55%和19.25%。而同期,行业的平均值则为14.09%、11.62%和10.12%。

与此同时,2017-2019年,公司应收账款账面余额分别为1904.51万元、2516.15万元、1486.73万元。其中,1年以上应收账款账面余额占比分别为5.21%、4.55%、24.92%,占流动资产的比例分别为 0.38%、0.31%、0.76%。

尤其是2019年,奥精医疗1年以上应收账款账面余额占比大幅攀升,相较2018年直接翻了5倍多,主要由直销客户聊城市人民医院、聊城市脑科医院回款周期较长所致。

而作为一家医疗器械生产商,奥精医疗的产品主要销往医院等终端客户,多以经销的方式流入,少部分以直销方式流入医院,所以医院是公司日常营运资金的主要提供方。

通常来讲,医院等医疗机构的资金多受政府财政拨付进度等因素影响,回款周期较长,由此造成奥精医疗的应收账款收回速度较慢甚至无法收回。

公司在招股书中也坦言,随着后续经营规模的扩大,公司对资金的需求也会相应有所增加,仅靠自身积累及有限的融资渠道或难以支撑未来发展。