客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2019-06-05 09:29

![]() 12737

12737

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

被誉为迄今为止基金业“含科量”最高的5只科创主题基金,今日各带着限售10亿元的指标,正式面向投资者发售。

被誉为迄今为止基金业“含科量”最高的5只科创主题基金,今日各带着限售10亿元的指标,正式面向投资者发售。

这5只科创主题基金分别是:富国科创主题3年封闭式基金、万家科创主题3年封闭式基金、广发科创主题3年封闭式基金、鹏华科创主题3年封闭式基金和华安科创主题3年封闭式基金。

之所以说这5只科创主题基金的“含科量”最高,一方面是基金契约中明确规定,不低于80%的非现金资产投资于科创主题相关证券,持仓中的“科创”纯度最高;另一方面,则因为这5只基金均为3年封闭式基金,因此,他们均可参与科创板IPO的战略配售。一句话:科创板规则中允许投资的地儿,它们“全覆盖”,可谓当前“最纯”的科创主题基金!

但是,面对着5只模样相似,让人有些“傻傻分不清楚”的科创主题封基,投资者是不是可以无脑申购,不用甄别呢?非也!

虽然从表面上看,今日开卖的5只科创主题封基差别不大,但如果能沉得下心去细究产品设计,就会发现天地各有不同。所以,尽管从上一批科技主题基金被疯抢的程度来判断,今天这更“纯”的5只科创封基大概率会一日售罄,甚至启动比例配售,但如果投资者真的眉毛胡子一把抓,闭着眼睛随便抢购一个,大概率上未来会留有遗憾!

所以,在正式开卖之前,中证君根据5只科创主题封基的不同产品设计,为投资者做一个详细的区分,以便投资者做出符合自己需求的抉择。

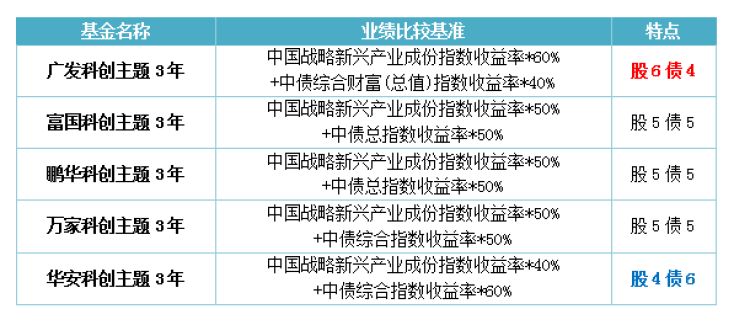

首先,投资者要明白,这5只科创主题封基虽然主投的都是科创板,但其跟踪的业绩比较基准却并不雷同。具体如下表:

从表中可以看出,由于科创板尚未开板,没有自己的指数可以跟踪,因此,这5只科创主题封基在权益部分所跟踪的指数均为“中国战略新兴产业成份指数”。但是,在业绩比较基准的结构中,广发对中国战略新兴产业成份指数设定的权重是60%,而华安设定的是40%,单纯从权益部分考虑,这体现出部分基金在权益投资上偏“进攻”,而部分基金则偏向“保守”。

其次,5只科创主题封基的股票仓位控制策略有实质性的不同。结合业绩比较基准的差异,投资者可以更清楚地了解,在未来,这5只科创主题封基的投资道路将如何分叉。

具体而言,这5只基金均设置了根据指数估值PB来决定股票仓位范围的阶梯风控政策,但由于所依据的指数不同,以及所设置的阶梯差异,其在具体投资中的股票仓位就会出现较大的分化。

注:5只基金的指数PB分位对标不同,具体如下:

广发科创主题3年、富国科创主题3年对标“上月末中证 500 指数PB在过去10 年每日PB 中的分位数”;鹏华科创主题3年对标“上月末中证 800 指数PB 在过去 10 年每日PB中的分位数;

万家科创主题3年对标“过去二十个交易日创业板综指 PB 平均水平处于过去 5 年估值水平的分位数”;

华安科创主题3年对标“中国战略新兴产业成份指数PB处于历史的分位数”。

在不同的指数PB分位下,这5只科创主题封基的仓位弹性有明显差异。尤其是除了华安外,其余4只基金对标的指数并非业绩比较基准中的指数,其仓位控制策略与业绩比较基准的结合,就会随着时间的推移而出现明显的差异化。

最后,投资者需要关注到,在3年封闭运作期满后,这5只基金将会转为开放运作,其将不能再参与科创板的战略配售。而在转为开放运作后,5只基金也对股票仓位策略进行了调整,其中调整幅度较大的是华安科创主题基金,其将股票资产投资比例调整为基金资产的 0%-45%。其次是鹏华科创主题基金,调整为“股票资产占基金资产的比例为 30%-95%,且投资于港股通标的股票占股票资产的比例不超过 50%”;而其余科创主题基金则属于微调,即“股票资产占基金资产的比例为0%-95%”。