客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-10-26 09:42

![]() 9602

9602

![]() 6

6

收藏已收藏(0)

收藏已收藏(0)

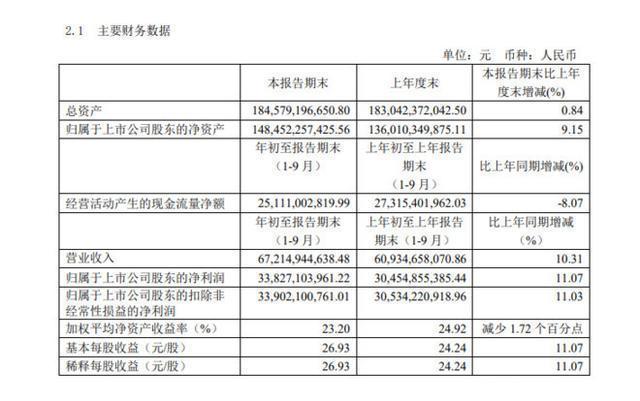

10月25日下午,“股王”贵州茅台(600519.SH)三季报出炉,财报显示,1-9月,贵州茅台实现营业收入672亿元,同比增长10%,产生净利润338亿元,同比增长11%。

10月25日下午,“股王”贵州茅台(600519.SH)三季报出炉,财报显示,1-9月,贵州茅台实现营业收入672亿元,同比增长10%,产生净利润338亿元,同比增长11%,完成了该公司制定的全年营收增长10%的经营目标。

疫情期间的贵州茅台三季报,呈现出前所未有的两大特点:

一是业绩虽双位数增长,但从今年以来,营收和净利润同比增速均成下降趋势。曾连续开快车的贵州茅台终于慢下来,尤其是第三季度,两项指标同比增速均降至个位数。

二是在厂家“收放自如”下,通过控量和增量,贵州茅台的营销体系正在发生翻天覆地的变化。前三季度,该公司通过直销渠道卖酒高达84亿元,接近去年同期直销主营业务收入的3倍!但传统经销商的批发渠道销售却增长不多,同比增长不足2%。

截至目前,茅台集团共发展了覆盖全国省会城市和中心城市的直销渠道商共67家,初步完成新的营销布局。但从第三季度的业绩增长来看,由于传统渠道的销售额同比几无增长,控量带来的旺季销售额不及投资界人士预期。

此外,贵州省国资进行了较为明显的减持。贵州茅台的股东榜显示,贵州省国有资本运营有限责任公司作为第三大股东,在第三季度减持了1675.26万股,持股比例由二季末的4%大幅下滑至2.67%。

受三季度业绩增速不及预期影响,今日(10月26日)贵州茅台股价开盘大跌5.62%,报1619.00元,最新总市值20338亿元。

面对三季报,机构纷纷发表看法:

中信证券研报指出,2020年第三季度贵州茅台收入增长放缓主要系发货节奏调整。渠道反馈,茅台酒持续供不应求,批价旺季后稳定在2800元以上,充分彰显市场对茅台旺盛的需求,预计全年将圆满完成年初制定的10%的收入增长目标。展望十四五,公司规划紧紧围绕“高质量发展”的经营目标展开布局。茅台强大品牌壁垒下长维度量价齐升逻辑不变,望实现高确定的稳健增长。维持“买入”评级。

招商证券指出,贵州茅台2020年三季度系列酒略下滑拖累收入,税金率提升拖累利润,但整体实现平稳过渡,集团整体蓄力十四五规划。短期内行业景气度仍较高,中期来看,资产属性加强,景气向上有望受益大类资产价格上行,向下存在渠道利润护城河构建的安全垫,估值水平仍有上行空间。给予2021年-2022年40倍PE,目标价1736元-1952元,维持“强烈推荐-A”投资评级。

华安证券指出,2020年-2022年预计公司归母净利同增8.9%、6.9%、26.5%,EPS为35.73、38.2、48.32元,PE为45.4、42.5、33.6倍。通过渠道、产品结构驱动均价上升,茅台酒厂有望顺利完成2020年营收增10%的计划。展望十四五,茅台可涨出厂价收回部分渠道利差,消费升级和份额变化也能支持销量增长,价、量齐升推动,成长前景仍值得期待,维持“买入”评级。