客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-06-14 11:28

![]() 27856

27856

![]() 93

93

收藏已收藏(0)

收藏已收藏(0)

随着经济下行,行业竞争加剧,以及人心的贪婪,当前各种骗贷案件层出不穷。

所谓骗贷,指的是借款人或信贷机构内部人员采取了虚构事实、隐瞒真相的做法骗取信贷机构的贷款。随着经济下行,行业竞争加剧,以及人心的贪婪,当前各种骗贷案件层出不穷,而更奇葩的是,这些骗贷的手法也不是说特别高明。

但究竟为什么这些骗子能屡屡得逞呢?银行为什么又怎么会被屡屡上钩呢?

(一)

我们来看近期山东省滨州邹平县的一个骗贷案件,中国裁判文书网披露郑某强利用旗下三家皮包公司,通过伪造财务报表、虚构交易骗取包括工商银行邹平支行在内至少6家银行将近6亿元。

我们来看郑某强的手段。

2014年4月,邹平佰郑油棉有限公司(简称“佰郑油棉公司”)法定代表人被告人郑某强安排工作人员伪造三份合同书,虚构佰郑油棉公司与青岛德信环宇国际贸易有限公司(简称“德信环宇公司”)的贸易背景,伪造财务报表、审计报告等虚假材料,于2014年4月15日以佰郑油棉公司的名义与中国工商银行股份有限公司邹平支行(以下简称工商银行邹平支行)签订流动资金借款合同,骗取工商银行邹平支行贷款1.4亿元。

据了解,上述佰郑油棉公司法定代表人郑某强与德信环宇公司较为熟悉,签订相关虚假交易只是为了走账。

德信环宇公司总经理王某证实,其公司未与佰郑油棉公司签订过10万吨精炼玉米胚芽生产线成套装置设备供货及安装工程,当时两公司签订的那几份合同都是虚假的,没有真实业务,“目的是佰郑油棉公司为了能从银行贷款,贷款下来的资金在其公司只是走的账。”

工商银行邹平支行贷款拨付给德信环宇公司后,德信环宇公司按照郑月强的要求将款项转入指定账户,大部分款项用于该公司年产10万吨精炼玉米胚芽油建设项目。

而郑某强上述招数屡试不爽,除了工商银行邹平支行中招,其他银行如建设银行、城商行中如东营银行、齐商银行纷纷被骗,合计6家银行累计被骗29笔将近6亿元。

(二)

那银行为什么会被骗呢?

相比于其他银行骗贷案,郑某强为了获取贷款,胆子更加大一些,除了伪造财务资料、虚构交易,还伪造了国家公章并伪造相关国家机关公文。

公诉机关指控,在2012年至2015年期间,郑某强为向银行提供贷款所需证明文件资料,伙同他人伪造邹平县安全生产监督管理局、邹平县发展与改革局印章2枚,并且用此2枚印章伪造国家机关公文4份。

据了解,郑某强向银行提供了相关年产10万吨精炼玉米胚芽油建设项目的行性研究报告,所附相关资料有邹平县发展和改革局邹发改能审【2013】09号文件、邹发改经济【2013】54号文件、1316090031号登记备案证明,邹平县安全生产监督管理局邹安监字【2013】19号文件、邹平县环境保护局邹环保报告表【2013】19号文件及佰郑油棉公司的记账凭证及该项目付款情况。

实际上,郑某强相关发改局文件、安监局相关文件虚无缥缈,多是系其伪造。

银行为何都能被骗倒,银行风险控制又是如何做的?在判决书中,相关银行人员的证言均表示履行了相关程序,但相关证言称“不会对企业财报审查、默认资料真实”,难免有风控走过场的嫌疑。

被骗的东营银行客户经理高某表示,佰福康公司在其银行贷款1700万元、金丝生态公司在其银行二笔贷款分别是1690万元、800万元,都是由其办理,上述三笔贷款已到期,仍未还款。其银行对近三年来流动资金贷款企业需要提供的资料情况没有变动,其银行不会对资产负债表、审计报告进行审查,银行默认企业提供的资料是真实的。

招商银行邹平支行风险管理部总经理陈某在证言中表示,其负责公司贷款的审批业务及贷款风险化解工作,他是佰福康公司在其银行的1000万元和佰郑油棉公司2000万元贷款滨州分行层面的授信审批审议人员,授信环节无纸质材料,放款也由其审核,其在放款通知书上签过字。但是,陈某表示其不知上述二笔贷款相关资料中的购销合同、财务报表、审计报告等存在虚假数据。

最终,被告人郑某强犯骗取贷款、票据承兑、金融票证罪,判处有期徒刑6年6个月,并处罚金50万元。被告单位邹平佰郑油棉公司犯骗取贷款、票据承兑罪,判处罚金600万、被告单位邹平佰福xx物科技有限公司犯骗取贷款、金融票证罪,判处罚金300万元、被告单位邹平金丝生态纤维科技有限公司犯骗取贷款罪,判处罚金50万元、继续追缴被告单位邹平佰郑油棉有限责任公司、邹平佰福xx物科技有限公司、邹平金丝生态纤维科技有限公司违法所得。

(三)

我们来看另一起骗贷案件。

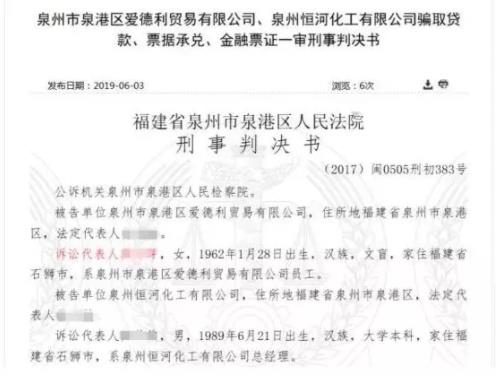

6月3日,中国裁判文书网公布的一份判决书显示,泉州市三家公司因犯骗取票据承兑、金融票证罪被处以180万元罚金,董事长被判处有期徒刑四年,其余参与者被判有期徒刑两年至拘役六个月不等。而在这背后,是8家银行近3亿元的直接经济损失。

根据判决书来看,此次涉案的被告人共有3家公司、5名自然人。其中,三家公司的董事长及法定代表人均为黄某粘,即此次骗贷案的主要策划人。

他们利用了银行承兑汇票、国内信用证、国内保理等国内贸易结算方式,成功骗取了贷款。

从犯罪手段上来看,上述三家被告单位的董事长、法定代表人及实际控制人黄某粘,指使爱德利公司总经理黄某杰(黄某粘之子)、爱德利总经理助理邱某亮、爱德利财务总监庄某玲和爱德利财务主管蔡某等人利用虚假材料向银行骗取承兑汇票、国内信用证、商贴保理,再利用汇票、信用证、商贴保理进行贴现,从中获取银行资金,并将款项用于归还关联公司银行到期贷款及支付公司经营费用等。

1、涉案被告人分工十分明确:

财务总监庄某玲负责提供银行到期欠款及银行未使用额度情况并向银行提供虚假的审计报告等材料,且负责贷款贴现;

总经理黄某杰、总经理助理邱某亮负责制作虚假交易背景的产品购销合同;

财务主管蔡某负责部分虚假交易合同的增值税票据开具、货权转移手续办理和财务平账工作;

爱德利运输公司员工王某提担任东泰鑫公司的法人,用该公司配合签订虚假的交易合同。

2、而根据被告人供述,每次商讨骗贷事宜的流程是这样的——

庄某玲一般会事先统计银行贷款欠款到期及银行剩余额度情况,黄某粘会让黄某杰提出解决方案,再由邱某亮安排他人制作虚假的产品购销合同,并由蔡某根据产品购销合同及进项开具增值税发票和做账,黄某粘同意商定方案后,由黄某杰等人负责执行。

经商量后,黄某粘利用其自己控制的爱德利公司、恒河公司、欣德利公司等通过互相签订虚假交易合同,自己公司签订权属交易开具增值税发票的方式向银行申请办理承兑汇票,再自己安排财务人员进行贴现,将钱用于偿还银行贷款等。

在向银行申请授信额度时,黄某粘会先和银行商量授信额度,再由其安排庄某玲向银行提供虚假的审计报告,以取得银行对公司的授信额度。

在爱德利公司员工的“紧密合作”之下,2014年10月至2015年7月间,上述三家公司多次向银行提供虚假的审计报告等材料,以获取银行授信额度,后再以虚假的产品购销合同等材料骗取银行办理银行承兑汇票、国内信用证及商贴保理,再立即进行贴现并将贴现的资金流转回关联公司,用于归还关联公司银行到期贷款及支付公司经营费用等。

从涉案银行来看,共有8家银行不幸“中招”,分别为:兴业银行泉州泉港支行、农业银行泉州泉港支行、平安银行泉州分行、浦发银行泉州分行、招商银行泉州泉秀支行、中国民生银行泉州泉港支行、中国银行泉港支行、泉州农村商业银行泉港支行。

经泉州东南有限责任会计师事务所专项审计,3家公司向8家银行共融资41笔,其中银行承兑汇票、国内信用证、商贴保理业务出票人出票后,资金又回流至出票人或其关联企业38笔,金额计4.98亿元,3家公司至今尚欠上述8家银行本金共计2.88亿元无法偿还。

(四)

上面血淋淋的骗贷案例给我们信贷机构敲响了警钟,笔者认为,上述案例给我们如下启示:

启示一:骗贷的主要形式

纵观上面十二个案例,骗贷的形式主要有:

(一)提供虚假资料,包括虚假身份证、房产证、虚假行驶证、虚假土地证、虚假合格证、虚假收入证明、虚假财务资料等;

(二)虚假贸易融资,虚构贸易,在这类案例中,往往会有阴阳公司、关联公司的身影,比如案例10所反映的情况;

(三)利用空壳公司骗贷,比如案例9、案例11、案例12;

(四)员工道德风险、员工失职、内外勾结,在借款人利用虚假资料、虚假贸易、空壳公司骗贷的过程中,部分骗贷案件出现内外勾结、员工失职的情形。

启示二:信贷机构需要优化自己的治理结构

一个良好的公司治理机构是信贷机构长期、稳定发展的基石。目前,我国商业银行基本都已经建立起了一套风险管理体系,但限于各种原因,商业银行在进行风险管理时还是经常会受到行政管理架构等的限制,领导干预贷款等情况时有发生,建议商业银行应当建立以业务流程为中心的风险管理部门,直接对风险管理委员会负责,通过此制度设计,能够形成有效的制衡机制,防范风险。

启示三:建立以业务流程为核心的风险管理体系

信贷机构应当以《商业银行授信工作指引》等文件为基础,结合自身情况,建立一套以业务流程为核心的信贷风险管理体系。风险管理是一个管理过程,包括对风险的确定、量度、评估和发展应付风险的方法、流程、制度,目的是把可以避免的风险减至最小,实现成本及损失最小化。一套完整的信贷风险管理体系包括四个环节,即信贷风险的识别、信贷风险的评估、信贷风险的控制和信贷风险管理评价四个方面。

启示四:应当加强制度的执行力

从目前的情况来看,多数银行都有相应的风险管理体系和制度,目前最大的问题时制度的执行力不够,必须通过有效的制度设计能确保制度得到贯彻实施,并根据实施情况及时对制度进行修正。

启示五:应当加强对员工培训

信贷机构应加强对信贷人员的培训,培训内容除包括业务知识、法律知识、信贷技术等之外,还应加强对信贷人员德育方面的培训。在上面多起案例中都出现了员工失职、冒名贷款、内外勾结等情形,信贷机构除了需要通过制度约束业务人员不要犯错误之外,还要通过培训、宣讲等形式加强对业务人员的德育教育,本着预防的目的,一定要跟业务人员讲清楚尽职免责的内涵以及未尽责将面临的严重后果。

最后总结一下,这些骗子公司为什么屡屡铤而走险呢?一个很大的因素,违法成本太低了,判的太轻了。而从银行角度来说,风险管理能力是信贷机构的核心生命力,从事信贷业务和担保业务的企业其核心竞争力本质上体现为管理风险的能力,信贷机构的基本职能是预测、承担和管理风险,要提升信贷机构管理风险的能力需要从文化、理念、流程和制度、技术和人才培养等多方面入手进行建设。