客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2021-01-06 11:03

![]() 8711

8711

![]() 9

9

收藏已收藏(0)

收藏已收藏(0)

2021年的前2个交易日,银行、地产股集体弱势,其中银行指数大跌近3%,房地产指数跌幅亦超2.5%

2021年的前2个交易日,银行、地产股集体弱势,其中银行指数大跌近3%,房地产指数跌幅亦超2.5%,具体到个股走势,跌幅则更加明显,成都银行大跌11.7%,兴业银行大跌9.6%。

据数据显示,银行指数去年全年下跌超3%,而近2个交易日内,A股银行板块再度下挫。总市值累计蒸发约2200亿元。

银行、地产股集体下跌的背后,或许与一则新规密切相关。2020年的最后一天,央行联合银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,直接对银行的房地产贷款、个人住房贷款的占比上限做出了明确要求。

此次出台的房地产贷款集中度管理制度主要包含两个方面:

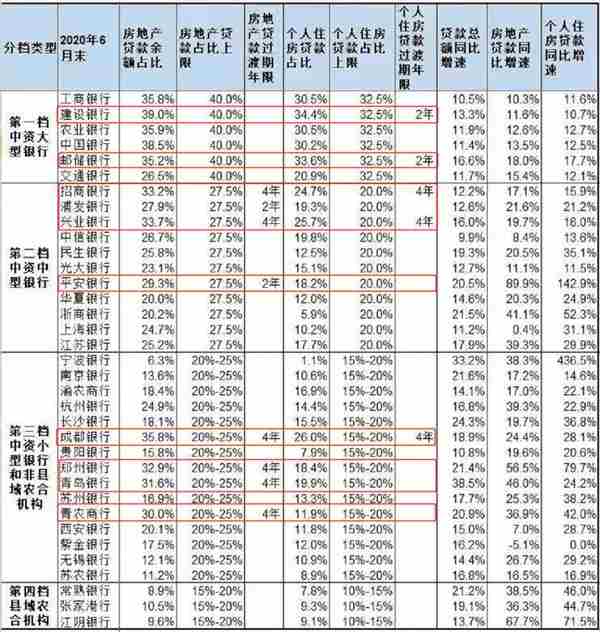

一是将银行划分为五档,分别对各档银行房地产贷款和个人住房贷款在本行总贷款的占比做出上限要求,允许地方监管机构对第三、四、五档银行的上限做上下2.5个百分点的浮动;

二是对超过上限的银行规定了整改要求,即超限2个百分点以内的,过渡期2年,超限2个百分点及以上的,过渡期4年。

业内人士表示,这是监管第一次明确银行的房贷占比上限,将直接限制银行对房地产行业的放贷规模。

而就在前不久,监管部门出台了“三道红线”的房企融资新规:

红线1:房企剔除预收款后的资产负债率不得大于70%;

红线2:房企的净负债率不得大于100%;

红线3:房企的“现金短债比”小于1。

一旦房企 “踩线”,则不能增加或需严控有息负债规模,融资难度将非常大。

结合来看,对银行、房企的两条监管规定,是相互配套的。前者限制了银行的房贷业务占比,收紧房地产行业的资金供给,后者控制房企的债务规模,压缩资金需求端。目的就是要限制银行贷款流入房地产行业的规模。

当前市场担忧的是,银行房贷规模的“两道红线”之下,哪些上市银行踩线了?

据央行公布的数据显示,截止2020年9月末,金融机构贷款余额171万亿,其中,房地产贷款规模达到49万亿,占比28.8%,个人住房贷款34万亿,占比20%。

从总体水平来看,监管层出台的房地产贷款集中度管理要求,已经充分考虑了当前的房贷比例。

根据银保监会公布的数据来看,触碰到“红线”的银行不在少数。

据银行的2020年半年报显示,触碰红线的银行占比在30%左右,主要是中小银行。意味着,这些银行在2021年必须降低房贷业务占比。其中,招商银行、兴业银行、成都银行的房地产贷款占比、个人房贷占比均超过了上限,连踩两道红线。

值得一提的是,近2个交易日内,成都银行、兴业银行分别大跌11.7%、9.6%,位居银行板块跌幅榜的前两位。

如果考虑到2020下半年房地产贷款和个人住房贷款的增速,到2020年底,接近或触碰红线的银行数量或将在40%左右。

国家金融与发展实验室副主任表示,房地产贷款集中度指标对存量房贷的调整压力并不大,只要银行保持现有房贷余额不变,随着分母的贷款余额总规模不断提升,该指标自然会下降。但对于接近上限的银行来说,该指标就会影响其新增房贷投放规模,这意味着未来部分银行的新增房贷增速和个贷增速不能超过平均贷款增速。