客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2021-01-21 10:02

![]() 6196

6196

![]() 10

10

收藏已收藏(0)

收藏已收藏(0)

福莱特历时半年多之久的定增于日前正式完成。

福莱特历时半年多之久的定增于日前正式完成。

公开披露信息显示,福莱特本次实际非公开发行A股股份8454.5万股,每股发行价格29.57元/股,募集资金总额为25亿元。经过申购报价流程后,本次定增发行对象确定为包括易方达基金、南方基金、睿远基金等7家公募基金公司在内的18家知名机构投资者。

2020年A股上市公司抛出的定增预案井喷,其中公募基金参与主力之一,并且获益不菲。2021年开年以来,公募参与上市公司定增的热度仍然不减,近期参与了上市公司定增的基金不乏由知名基金经理掌舵的产品。

公募人士表示,本轮再融资新规下,定增已成为机构参与中国股市的一种常态化姿势,未来将进一步加大对优质定增的挖掘和布局力度。

1月20日晚,沪市上市公司福莱特玻璃集团股份有限公司(简称福莱特)发布非公开发行股票发行情况报告书。

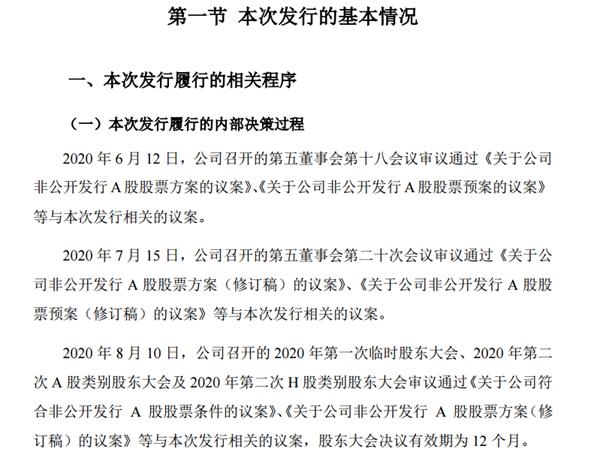

文件显示,2020年6月12日,公司召开的第五董事会第十八会议审议通过《关于公司非公开发行A股股票方案的议案》等,开始着手推进通过定增方式实现再融资。历时半年多之后,公司终于在今年初完成此次定增。

根据本次非公开发行的询价情况及配售原则,本次共发行8454.51万股人民币普通股,发行价格为29.57元/股。截至今年1月7日,福莱特完成25亿元资金的募集工作,扣除发行费用后,本次募集资金净额为24.83亿元。

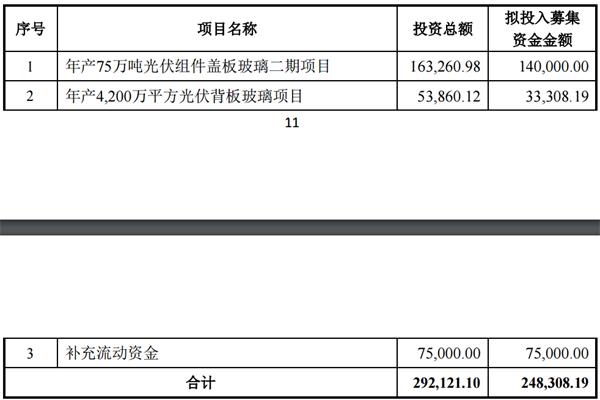

针对募投项目情况,福莱特扣除发行费用后,本次募集资金净额将分别用于年产75万吨光伏组件盖板玻璃二期项目,年产4200万平方光伏背板玻璃项目以及补充流动资金,拟投入的募集资金金额分别为14亿元,3.33亿元和7.5亿元。

根据此前的预案内容,针对年产75万吨光伏组件盖板玻璃二期项目,福莱特将建设具有国产自主研发核心技术的光伏组件盖板玻璃生产线,窑炉日熔量约为2400吨/天,计划在18个月内完成厂房装修建设、生产线安装调试并投产。

同时,该项目启动后6个月内即可达产,达产后将年产产品7955.35万平方米,满足光伏市场高品质产品的市场需求。

福莱特表示,本次非公开发行募集资金到位之前,上市公司将根据募投项目实际进度情况以自有资金或自筹资金先行投入,待募集资金到位后按照相关规定程序予以置换。

从发行对象的确认程序来看,去年12月31日9:00-12:00,在《认购邀请文件》规定时限内,福莱特本次定增的保荐机构(主承销商)共收到25份有效申购报价单。

除公募基金无需缴纳申购定金,JPMorgan Chase Bank, National Association 足额缴纳定金但是未发送申购报价单外,其他投资者均按《认购邀请书》要求提交申购报价单并及时足额缴纳定金。

福莱特的投资者股份配售情况显示,发行对象最终确定为18家,均为此前认购邀请文件发送的对象。具体来看,这些机构包括睿远基金、南方基金、景顺长城基金、中银基金、财通基金等5家公募机构,以及其余包括1家证券公司、2家保险公司在内的13家知名机构投资者。

据统计,5家公募基金公司合计获配股数为2.15万股,合计获配金额6.35亿元,在所有募集资金净额中占比25.4%。

5家公司中,财通基金获配股数与金额最多,分别为1002.57万股和2.96亿元,在所有进入最终发行对象的机构中排名第二。另外,睿远基金获配金额也较多,达到1亿元以上。

对于参与福莱特的非公开发行股票认购并获配的具体产品名称,目前仍有待进一步披露。

整体来看,本次定增中获配股数最多的是一家境外机构投资者GOLDMAN SACHS & CO。 LLC,共获配1521.8万股,获配金额为4.5亿元。

并列排在第三位的是济南江山投资合伙企业(有限合伙)和UBS AG,获配股数均为676.3万股,获配金额均为2亿元。公开资料显示,UBS AG同样是一家境外机构投资者。紧随这两家公司排在第4位的是太平洋资产管理有限责任公司(代“中国太平洋人寿保险股份有限公司-分红-个人分红”,最终获配金额1.6亿元。

本次定增中,作为唯一一家进入最终发行对象的证券公司,中信建投获配股数为439.63万股,获配金额1.3亿元,位列第5名。睿远基金则以1.2亿元的获配金额位列第6。