客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

中国证券报

2019-06-26 10:21

![]() 10760

10760

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

7家头部券商接连收到证监会关于公司发行金融债券的监管意见书。

为防范化解债券市场流动性风险,继央行提升短融余额上限后,证监会也放出大招。

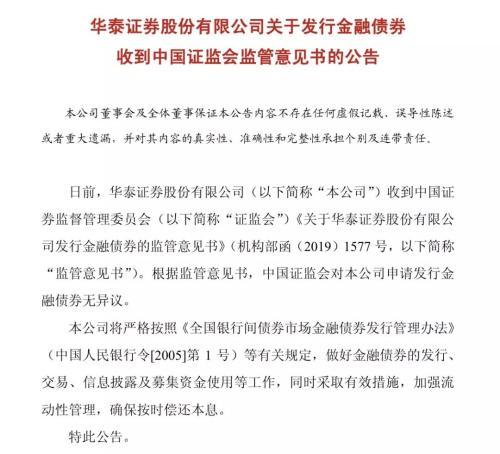

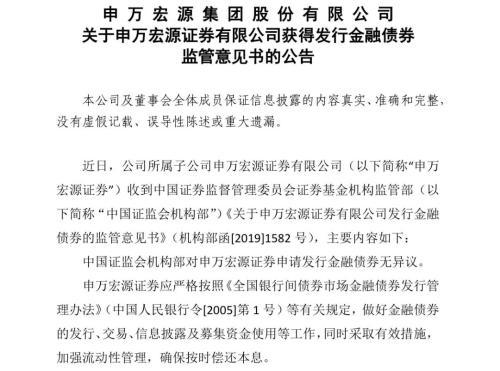

6月25日晚间,中信证券、国泰君安、招商证券、广发证券、中信建投、申万宏源、华泰证券等7家券商接连收到证监会关于公司发行金融债券的监管意见书。根据监管意见书,证监会对公司申请发行金融债券无异议。

以上券商均表示,将严格按照《全国银行间债券市场金融债券发行管理办法》等有关规定,做好金融债券的发行、交易、信息披露及募集资金使用等工作,同时采取有效措施,加强流动性管理,确保按时偿还本息。

分析人士称,证监会核准多家券商公司发行金融债券有利于支持非银机构流动性。

此前有媒体报道称,近期,央行、证监会曾联合召集六家大行和部分头部券商开会,表示将适当调高大型券商短期融资券最高限额,支持大型券商发行金融债券,并鼓励大行与大型券商作同业交易对手方。业内人士表示,这意味着政策鼓励大行扩大向大型券商融资,支持大型券商扩大向中小非银机构融资,以维护同业业务的稳定,安抚市场情绪,打消部分金融机构对流动性和信用风险的顾虑。

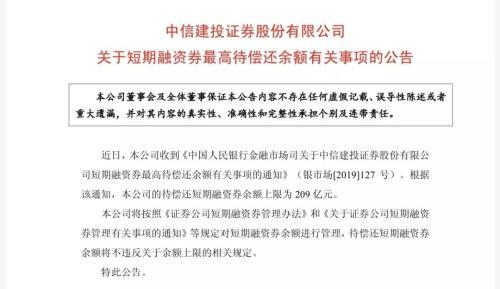

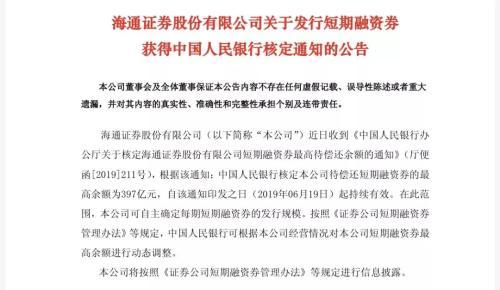

6月21日至6月24日,中信证券、国泰君安、海通证券、华泰证券、广发证券、中信建投证券、中国银河和招商证券、申万宏源等都相继收到央行关于短期融资券最高待偿还余额有关事项的通知,九家券商待偿还短期融资券余额上限分别为469亿元、508亿元、397亿元、300亿元、176亿元、209亿元、368亿元、316亿元、298亿元,合计为3041亿元。