客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

投资者网

2019-01-14 14:36

![]() 10931

10931

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

受内外市场环境的影响,持续的收入下滑让中国证券业的发展短期遇到瓶颈。

受内外市场环境的影响,持续的收入下滑让中国证券业的发展短期遇到瓶颈。

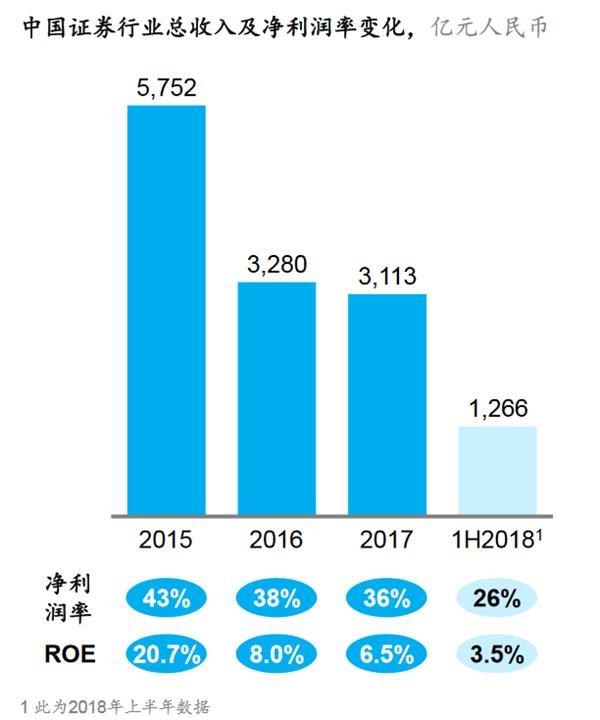

数据显示,从2015年到2018年上半年,中国证券业总收入大幅下跌,净利润率显著恶化,资本回报率逐步降低。由于整体规模较小,中国证券业占全行业金融资产的比重仍然较低,且常常落后于银行、信托和保险。

一直以来,长期“靠天吃饭”令多数券商无法适应外部环境的急剧变化,行业集中程度进一步提升,马太效应明显。而同质化的竞争无以为继,促使行业不断去寻求新的增长点和发力点,而数字化和金融科技带来颠覆性变革也让131家中国券商面临转型选择的窗口。

根据麦肯锡研究报告,中国证券行业总收入自2015年以来大幅下跌,2017年证券行业总收入3113亿元人民币,较2016年下滑5%,2018年上半年行业总收入仅1266亿元,同比下跌11.9%。总收入减少的同时,2018年上半年行业净利润率降至仅约26%。

受收入减少和利润空间缩小的双重影响,证券行业净资产回报率显著恶化,2018年上半年,中国证券行业年化净资产回报率仅约3.5%。不难看出,国内券商的利润率和回报率都明显低于国际市场水平。不仅如此,行业收入结构变得更多元,而通道型业务收入贡献则显著下降,资本型业务贡献有所提升,其中自营业务在2017年底已超过经纪业务成为券商第一大收入来源。

与此同时,中国证券行业的马太效应凸显,集中度提升,2018年上半年行业利润近70%集中于前10名券商,中小券商业绩明显承压,排名50以后的80 家券商2018上半年的收入份额仅5%。且近两年证券从业人员首次出现下滑,随之经纪人的数量出现减少。

对此,麦肯锡全球董事合伙人黄河向《投资者网》表示,在行业的急剧变化下,部分没有下滑或下滑较少的头部券商优势凸显,其共性策略中包括重视发展与股指相关度不高的机构业务,重资本业务轻通道业务,大力推进自营与投资,同时加大数字化与科技化建设。

“在体制机制与文化上,头部券商大部分打破了中国证券行业长期的弊端,没有继续联产承包责任制或小团队制,越来越多地采用了接近西方良好实践的人才池策略,这些都导致了其中佼佼者在这一轮竞争中的位置增强。”黄河向《投资者网》表示。

麦肯锡报告指出,如果仅靠自然增长,中国出现国际航母级一流投行至少需要20年,但行业并购整合将加速这一过程,未来中国市场份额将持续向国内领先大型券商集中,形成大型全能券商与特色精品券商共存的格局。

思维财经注:1月9日晚间,中信证券发布公告称,拟作价不超134.6亿元收购广州证券100%股权,该交易对价包含广州证券拟剥离广州期货99.03%股权、金鹰基金24.01%股权所获得的对价,并于1月10日复牌。

结合成熟市场的经验及数字时代的新特征,麦肯锡认为:中国证券行业有五大中长期发展趋势:一是行业分化整合,二是客户机构化,三是业务资本化,四是全面数字化,五是运营智能化。在行业变革和中长期发展趋势的背景下,券商应聚焦于明确差异化战略方向、打造有特色的业务模式、拥抱数字化和金融科技、精细化运营、管理和经营风险、重塑组织和文化等六个议题,积极转型发展。

“中国131家券商需分化定位,除少数几家大型全能券商之外,大多数券商需摒弃大而全、小而全的定位,向行业专业化转变,进行战略聚焦。从客户需求来看,受个人财富积累和机构化影响,零售财富管理业务和机构服务业务具有较高潜力。围绕机构客户的需求,机构销售交易业务和主券商业务也将成为券商的未来业绩突破点。从业务贡献来看,重资本业务,尤其是自营和投资业务是券商的核心竞争力,它也将是未来扩大规模的主要抓手和发展方向。” 麦肯锡全球副董事合伙人袁伟表示。

此外,自2008年金融危机以来,成熟市场的监管机构在法制化的基础上,形成了三个关键发展方向,即具备行业及科技前瞻性、重风险、重合规。沿着中国资本市场市场化、法治化的改革方向,麦肯锡认为,随着监管对法制建设、预期管理、行为监管和对外开放等四方面持续加以重视,资本市场的制度环境将更加完善,证券行业将得到进一步发展。

(以上内容由启明星量化金融学院资讯部整理编辑,不代表本站观点。版权归原作者所有,如有侵权,请联系删除)