客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

期货日报

2019-02-14 10:18

![]() 14015

14015

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

目前市场还是一个比较典型的熊市格局,熊市中的操作应该“低吸高抛”而绝不能“追涨杀跌”。

春节后,A股各重要指数年内全面上涨,其中上证50和沪深300指数成反弹先锋。目前市场还是一个比较典型的熊市格局,熊市中的操作应该“低吸高抛”而绝不能“追涨杀跌”。对于目前还没有多头持仓的投资者,我们建议此位置不宜追多。跨品种套利上,中证500预计将持续强于上证50,可尝试多IC空IH。

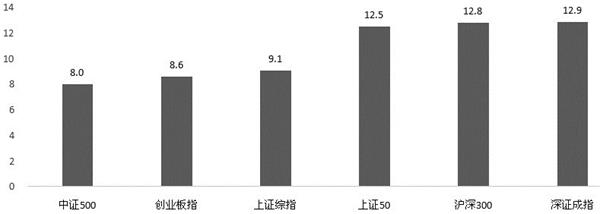

2月13日,各重要指数全面上涨,上证指数突破自2018年初见顶以来形成的下降通道,近期在K线图上形成了较为良好的多头格局。其中,大盘蓝筹股成反弹先锋,上证50和沪深300年内涨幅均超12%,中小创虽然表现较弱,但也取得了超过8%的涨幅,Beta正收益机会显著。值得注意的是,近四个交易日创业板指反弹势头强劲,四日累计涨幅达10.6%,其实创业板指今年的上涨基本就归因于近四日的暴力反弹。

图为指数年内涨跌幅(%)

从板块上观察,各行业普涨。其中,家用电器(18.9%)、食品饮料(17.4%)、非银金融(16.4%)行业涨幅较大。休闲服务(1.8%)、公共事业(2.4%)、综合(3.6%)行业表现较差。值得注意的是,仅5个行业跑赢沪深300指数,Alpha正收益机会较小,权重股表现强于中小市值股票。

1—3月是多头很好的进攻时间节点,在3月之前不管是消息面还是政策面都将偏向多头。政策面是中级反弹的基础,市场有望在消息面的刺激下形成一波规模较大的反弹。

节前政策工具持续出台是市场回暖的重要推手。一方面,央行年内的第二次降准于1月25日正式生效,净释放约2500亿元。叠加TMLF首次操作开展以及降准置换MLF操作,共释放约8000亿元流动性,市场流动性状况继续改善。另一方面,在信用工具及资本市场改革上,各部门也正继续改革。央行推出央行票据互换工具(CBS)配合银行永续债发行,鼓励银行增厚资本并加强对实体经济支持的决心不可谓不强。

在货币政策维稳预期得到部分印证后,后期对政策面利好的预期将转向财政政策。全国两会召开的时间为3月,预计进一步“减税降费”的利好将落地。其中,如何降低“增值税”是市场关注的重点,不管是在现行的三档并两档还是在现行的税率上下调,都将对企业盈利能力产生积极的作用。

虽然指数反弹势头强劲,但是随着反弹的进行我们也发现了此次反弹的一些问题:

第一,量能与指数背离。几大指数虽然不断突破但成交量并没有同步放大,目前全A股5日平均成交额为3000亿元左右,明显小于1月中旬3300亿元左右的水平,但各指数的点位却明显高于1月中旬时的点位,量价出现了背离。值得注意的是虽然市场在2月13日放量上攻,但还是要观察量能放大的持续性。

指数上攻至前期平台,目前面临着前期平台的解套盘和近期获利盘的双重压力,在此位置潜在抛压较大,由于春节长假的因素,节前市场抛压较低,委买额一直处在较低的水平,但是节后特别是短期大幅上涨后,市场是否有足够的承接盘支撑抛压还有待考察,市场继续上攻的前提是成交额的持续放大。

第二,指数大涨市场风格却偏防御。观察近10个交易日的攻防指数,在2月1日前进攻指数偏强,但是在近两个交易日,指数虽然显著上涨,但是Beta属性较低的防御指数却明显强于Beta属性较高的进攻指数。我们发现,当指数显著上涨并且防御指数强于进攻指数时,指数短线下跌的概率较大。

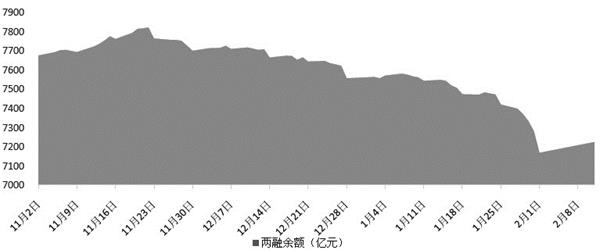

第三,融资盘持续出逃。虽然指数持续上攻,但融资盘却不买账甚至加速出逃。目前,两融余额仅为7260亿元,较年初7560亿元少300亿元。尤其在一月底融资盘加速出逃,其中虽然有春节长假的因素,但指数与融资盘的背离也是显而易见的。

图为两融余额(亿元)

第四,能否出现大行情由场外增量资金决定。场外增量资金的态度将决定反弹的高度甚至是否出现反转。根据我们观察的公募基金发行情况、股票型基金的仓位水平、新增投资者开户数以及陆股通等数据,陆股通持续买入也是上证50前期持续强势的主要原因,但是其余数据并没有显示出场外资金加速进场的意愿。

我们认为前期50指数的持续强势是因为以陆股通为首的资金的持续买入,陆股通年内累计净流入760亿元,以贵州茅台为例,沪股通持仓年内增仓1.38千万股,增仓比例近14%。而中小创前期的相对弱势,主要是由于“商誉”暴雷主要集中在中小市值股票中,在1月30日前部分资金出于避险的考虑撤离中小创,而在暴雷后,对于中小创中资质良好的标的又存在一个“补库存”的动作,叠加节前节后市场抛压较低,形成了近几日的暴力反弹。

多头可以说是依靠“假期效应”,在整体抛压较低的环境中成功的完成了一次偷袭,指数短期大幅上涨后,多头需要拿出更多“诚意”去承接前期的解套盘和近期的获利盘。成交量能否持续放大,Beta属性较高的进攻性板块能否继续获得市场追捧,融资盘能否企稳回升以及场外资金是否加速入场是反弹能否持续的几个关键因素。我们预计在未来几个交易日内,抛压会出现较大幅度的增长,多头在资金面将面临较大的压力。

市场仍是熊市,追高风险极大。从个股的牛熊比、场内资金活跃度、场外资金进场意愿以及杠杆资金风险偏好等角度去观察。

跨品种套利上,预计中证500将强于上证50,多IC空IH。从指数型ETF基金份额数据来看,年内上证50指数ETF出现了较大规模的赎回,基金份额减少15%,资金对中证500指数ETF还在持续买入,基金份额增长21%。

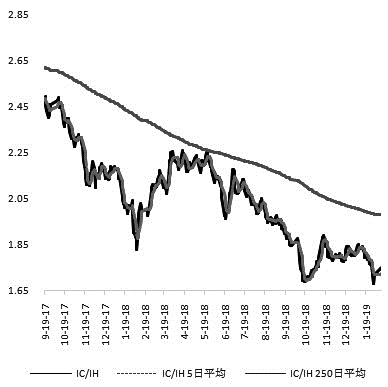

从期指基差的角度来看,目前IC远月基差持续回落贴水渐小,说明市场对IC的悲观预期正在修正,IH基差持续上升,由升水转贴水,说明市场对IH的预期由偏乐观转向偏悲观。

图为IC主力/IH主力比值

目前IC主力/IH主力比值为1.751,IC/IH价比的5日平均较250日平均偏离达到12.9%,偏离程度位于历史的85%分位,属于极度偏离,存在回归需求。建议在做价比套利时,尽量保证多空双边的合约价值相同,所以建议手数比为1手IC:1.2手IH。

(以上内容由启明星量化金融学院资讯部整理编辑,不代表本站观点。版权归原作者所有,如有侵权,请联系删除)