客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2019-07-31 17:28

![]() 9559

9559

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

东方金钰表示,如法院依法受理公司重整、和解或者破产清算申请,公司股票将被实施退市风险警示。

曾经颇受徐翔、王亚伟等私募大佬青睐的“翡翠第一股”东方金钰风光不再,在爆出信披违规、中国蓝田闹剧后,沦落到破产重整的边缘。根据东方金钰本周一晚发布的公告,公司及全资子公司深圳市东方金钰珠宝实业有限公司被债权人首誉光控申请合并破产重整。首誉光控官网信息显示,其母公司为中邮基金,股东方包括光大控股等。受消息影响,东方金钰周三再度下跌-4.18%,收盘报3.44元/股。上交所还宣布对东方金钰股份有限公司及有关责任人予以监管关注的决定。

号称“翡翠第一股”的东方金钰目前是A股唯一一家卖翡翠的上市公司,主要从事珠宝首饰产品的设计、采购和销售,主要经营产品包括翡翠原石、翡翠成品、黄金金条、黄金(镶嵌)饰品等。

东方金钰市值最高时曾达到150亿,而截至7月30日收盘,东方金钰收于3.59元,跌幅为2.45%,市值已不足50亿。

据最新一季季报显示,东方金钰一季度营业收入仅为993.58万,同比下降99.42%,归母净利润更是亏损1.61亿,同比下降218.12%。

要说东方金钰如何跌落到如今这般田地的,就不得不提那“借钱也要囤积翡翠”的战略了,2017年经营性现金流持续为负的东方金钰依然大量囤积翡翠,斥巨资26亿采购了338块翡翠原石,在回复上交所问询函时解释称“始终看好翡翠珠宝行业,由于翡翠资源不断减少以及原产地缅甸管控趋严,才大量储备翡翠原石”。

近十年间东方金钰存货数量明显增加,2008年还只有6.91亿,而到2018年末已达到88.1亿,增加了近13倍,但相反的是存货周转率却在不断下降,2008-2018年从0.91下降到0.34。

但事实上东方金钰囤了这么多翡翠销售情况却并不好,其2018年年报显示,前五名客户销售额占年度销售额54.89%,前五名供应商采购额占年度采购额75.85%。过度依赖势必导致话语权的丧失,于是2018年末因客户赊销增多东方金钰应收账款余额达4.73亿,增长83.89%,预付账款6720.33万,也增长15.54%。

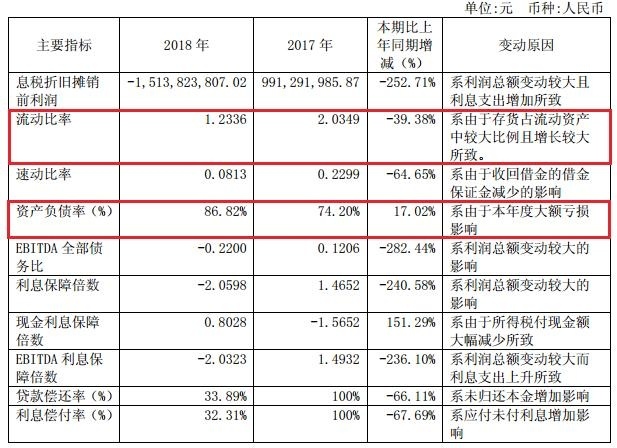

最终翡翠囤了一堆但业绩却不见增长,反而资产负债情况日益恶化,到2018年末东方金钰流动比率为1.23,下降39.38%,虽然看起来流动资产能够轻松覆盖流动负债,但别忘了其94亿流动资产中有88亿无法快速变现的存货,而更能代表其偿债能力的速动比率仅为0.08,另一方面,资产负债率也上升17.02%达到历史最高86.82%。

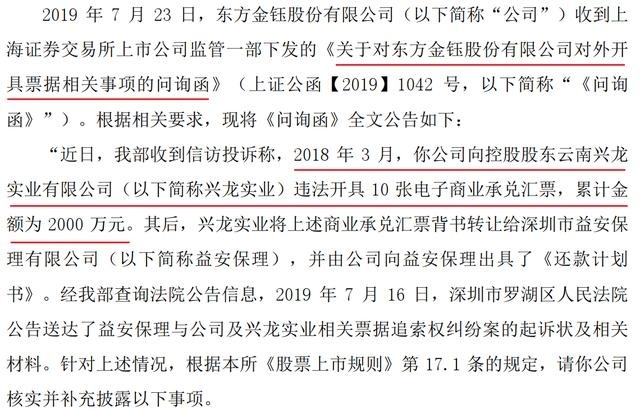

今年以来东方金钰利空消息不断,一波未平一波又起,7月23日东方金钰刚刚收到上交所问询函,问询函显示,东方金钰曾于2018年3月向控股股东兴龙实业违法开具10张电子商业承兑汇票,累计金额2000万,后被背书转让给深圳市益安保理有限公司(以下简称:益安保理),并由东方金钰出具了《还款计划书》,并且7月16日,相关票据追索权纠纷案的起诉状及相关材料已送达东方金钰。

问询函要求东方金钰列示近两年向控股股东开具商业汇票的具体情况,并自查是否存在其他不当交易、非经营性占用资金、违规担保等情况。

值得一提的是,这已经东方金钰今年收到的第6封问询函了,其中有两封也与控股股东兴龙实业有关。

2月2日,东方金钰曾发布公告称兴龙实业股东赵宁、王瑛琰已与中国蓝田总公司(以下简称:蓝田公司)签署《股权转让协议》,拟将兴龙实业100%股权转让给蓝田公司,转让完成后,蓝田公司将间接持有东方金钰31.42%股权,成为新的实控人。

但由于受让方蓝田公司背景模糊,且与曾经财务造假并已退市的蓝田股份之间关系密切,上交所也紧急下发了问询函,两天之后与《监管工作函》同时发布的是东方金钰实控人拟终止控制权转让的公告,原因则是蓝田公司未就其身份、主体资格、资信情况及收购的合法合规性提供说明以及证明材料。

事情还没结束,5天后上交所再次下发了问询函要求对控制权转让涉及的疑点进行澄清,最终东方金钰实控人彻底终止了股权转让计划。

5月24日湖北监管局对蓝田公司、兴龙实业、实控人赵宁、转让交易负责人冯喆下发了警告函,并将违规情况记入诚信档案。7月20日,东方金钰再次发布重大事项公告,因涉嫌信披违规,证监会对控股股东兴龙实业、东方金钰董事长赵宁、蓝田公司以及相关人员下发了《调查通知书》。

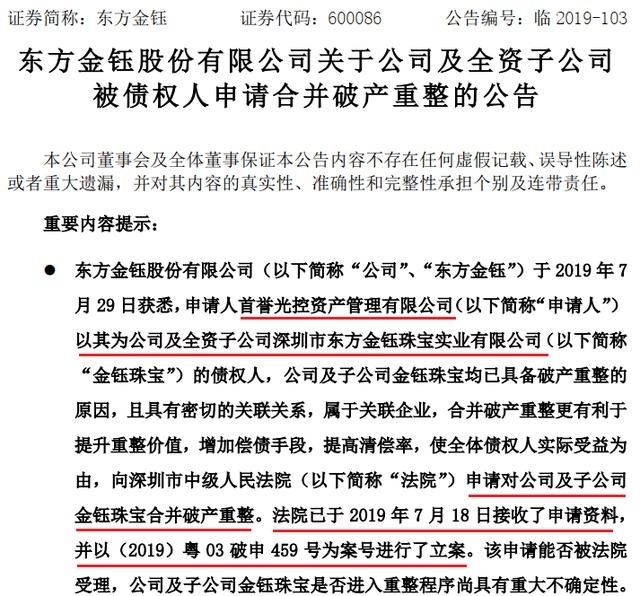

7月29日晚,债务压顶、违规不断的阴影之下,东方金钰被债权人申请债务重组又有了新的进展,这一次是由首誉光控资产管理有限公司(以下简称:首誉光控)申请将东方金钰及其全资子公司深圳市东方金钰珠宝事业有限公司(以下简称:金钰珠宝)合并破产重整,7月18日法院已接收申请资料并立案。

公告显示截止7月15日,首誉光控对金钰珠宝到期债权总额为4326.6万,东方金钰承担连带保证责任,其实首誉光控这点儿债务相比东方金钰动辄几十亿的欠款来说实在算不上多,但这也能看出东方金钰实在是走到穷途末路的时候了。

事实上这已经不是东方金钰第一次被申请破产重整了,2019年1月由于信披违规而被证监会立案调查之后不久,其控股股东云南兴龙实业有限公司(以下简称:兴龙实业)就曾以“公司不能清偿到期债务并且有明显丧失清偿能力的可能”为由法院申请破产重整并被立案,这一次重整申请没有包括金钰珠宝。

截止1月21日,兴龙实业借给东方金钰用于偿还银行贷款和补充流动资金的16.49亿尚有14.55亿未能偿还。

此后由于“部分资料相关信息不齐备”而未有进展,直到6月6日兴龙实业再次提交对东方金钰的破产重整申请,法院接收并立案,若是无法顺利完成破产重整,东方金钰存在很大被宣告破产的风险。

值得一提的是,据东方金钰最近一次公告的债务到期未能清偿情况,截止4月18日,金钰珠宝逾期债务6.76亿,东方金钰逾期债务33.85亿,合计40.61亿。

2018年由于旗下P2P平台暴雷,东方金钰债务危机完全显现,公司经营也随之进入“崩坏”状态,如今“翡翠第一股”已经连区区4000万都还不起,而被债权人申请破产重整,回头看来,囤着那88亿翡翠又有何用。

业内人士表示,破产重整时间成本较高,且具有不确定性,能否最终留在资本市场还得看重组结果,重整不成功的话公司面临破产,重整成功的话公司将剥离债务,可能成为一个干净的“壳资源”。东方金钰在公告中表示,如果公司上及子公司顺利实施债务司法重整,将有利于改善公司资产负债结构,恢复正常经营。但如果不能顺利实施,公司将存在被宣告破产的风险。此外,东方金钰还表示,如法院依法受理公司重整、和解或者破产清算申请,公司股票将被实施退市风险警示。