客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-08-29 11:29

![]() 15096

15096

![]() 8

8

收藏已收藏(0)

收藏已收藏(0)

房贷迎来大变天,融资在收紧,“打折时代”彻底终结!

楼市再迎暴击:房地产开发贷收紧,信托融资也在收紧。在中国楼市调控的几大杀器——限购、限售、限价、限贷...其中,限贷可谓最大杀手锏。毕竟,这年头能全款买得起房的,有几个普通老百姓。而现在,继二手房贷收紧之后,楼市再迎暴击,房地产开发贷也收紧了。

一、楼市再迎暴击:房地产开发贷收紧,信托融资也在收紧

从多个独立信源处获悉,多家银行近期收到窗口指导,自即日起收紧房地产开发贷额度。一位银行业人士表示,原则上开发贷控制在2019年3月底时的水平。这就意味着,房地产开发贷余额将从二季度末的11.04万亿元减少至一季度末的10.85万亿规模。上述人士表示,未来还有进一步减少的可能。

根据央行数据,2019年一季度末,房地产开发贷款余额为10.85万亿元,同比增长18.9%,增速比上年末低3.7个百分点。2019年二季度末,房地产开发贷款余额为11.04万亿元,同比增长14.6%,增速比上季末低4.3个百分点。

除开发贷收紧之外,对于地产开发商最常使用融资方式之一——针对地产类项目信托融资亦在收紧。记者了解到,除严格符合“432”的项目外,其余地产信托项目的备案申请基本被叫停。光大信托曾于7月份时为梳理地产类项目的存量数据,暂时主动叫停所有地产类项目的募集。

有些信托机构甚至直接暂停所有涉及地产的信托业务。一位暂停地产项目的信托公司从业人员表示,停止的原因在于:一方面地产市场整体下行;另一方面地产业务备案通过率越来越低。

数据显示,截至2019年一季度末,投向房地产的信托资金余额2.81万亿元,占比14.75%,较2018年四季度末上升0.56个百分点。今年一季度以来,全国首套房平均贷款利率回落,商品房销售有所回暖,房企新开工意愿增强,预计短期内房企的信托融资需求或难以降低。

根据第三方机构普益标准的统计数据,2019年上半年投向房地产领域信托产品共计发行2954款,募集规模为4531.94亿元。

监管层也曾多次释放出“房住不炒”的信号并从多个维度采取措施稳定房地产市场。

银保监会5月发布的23号文,严格融资活动监管与金融风险管理。其中,明确指出了银行与非银机构针对房地产行业业的整治工作要点。同时,银行间市场交易商协会6月进行了窗口指导,据媒体报道此举叫停了一些开发商的债券发行。

8月初,中国银保监会曾颁发《关于开展2019年银行机构房地产业务专项检查的通知》。通知指出,要推进银行机构贯彻落实房地产调控政策和监管规定,严厉查处各种将资金通过挪用、转道等方式流入房地产行业的违法违规行为,高度警惕房地产泡沫化、金融化。

检查的要点之一是房地产开发贷款和土地储备贷款管理情况,包括集中度管理、资本金来源真实性审查、落实最低资本金比例要求、企业资质审查等,以及违规向“四证”不全项目提供融资。通知中提到,此次专项检查的范围包括北京、上海、广州和深圳等32个城市和地区。

随后,中国银保监会开出今年银行系统的最大罚单。根据银保监会披露的行政处罚信息公开表显示,中信银行因13项违法违规事实,遭罚没2223.6677万元。违规事由包括以流动资金贷款名义发放房地产开发贷款、未将房地产企业贷款计入房地产开发贷款科目等。

二、央行放大招,房贷迎来大变天

前不久,央行发布了新的LPR改革机制,但对市场最关心的房贷利率,央行却未置一词。

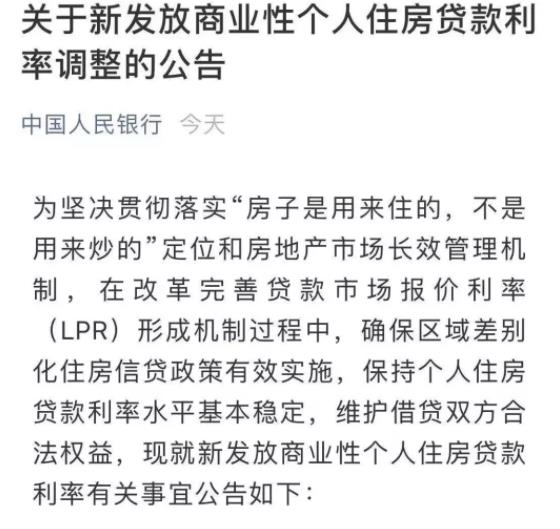

而不久,央行又出了个重磅消息,央行发布了《关于新发放商业性个人住房贷款利率调整的公告》,个人住房贷款利率新规来了!今后,个人房贷利率将迎来重大转变!

几大核心要点:

1、自今年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(也就是LPR)为定价基准加点形成。

2、个人首套住房贷款利率不得低于相应期限贷款市场报价利率;二套房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

3、新老划断。10月8日之前,已发放的商业性个人房贷和已签订合同但未发放的商业性个人房贷仍按原合同约定执行。

4、改革后,新发放商业性个人房贷利率以最近一个月相应期限的LPR为定价基准加点形成。其中,LPR由贷款市场报价利率报价行报价计算形成。

5、定价基准转换后,全国范围内新发放首套个人房贷利率不得低于相应期限LPR(按8月20日5年期以上LPR为4.85%)

6、严禁提供个人住房贷款“转按揭”“加按揭”服务,确保相关工作平稳有序进行。

毫无疑问,央行的这个重磅政策,是房贷利率更加市场化的体现。央行发布房贷新规,影响无疑深远。在笔者看来,最大的亮点有二:

首先,基准利率“打折”的住房贷款利率一去不复返。虽然央行表示,居民家庭申请个人房贷,利息支出基本不受影响。但是,由于“因城施策”的存在,对不同城市的实际影响肯定会有所不同。

本次新规,央行重点强调“不得突破利率下限”,并明确了“二房”的加点水平。这意味着,过去及现在部分城市还存在的首套房利率降至基准以下的“打折”情况将一去不返。

不过,今后买房贷款,利率或将迎来更多变数;因为——新发放的住房贷款利率可以每年调整一次。

虽然今后,基准利率“打折”的情况将一去不返,但并不意味着今后住房贷款利率不会下调。按照规定,新发放的住房贷款利率每年会有一次调整的机会。

央行公告称,借款人申请商业性个人住房贷款时,可与银行协商约定利率重定价周期。重定价周期最短为1年。长期来看,对减少借款人的综合利息支出或是隐性利好。

不过,值得注意的是,住房贷款利率每年可以调整的部分仅限于定价基准部分,即最近一个月相应期限的LPR,而对于在LPR基础上的加点部分,则在合同期限内固定不变。

在笔者看来,本次房贷新规的出台,最大的变速无疑是“不得突破利率下限”。换言之,今后,楼市的“打折时代”将一去不返!

三、房贷新政:广州一手现楼贷款期限和楼龄之和不超40年

8月29日,广州市住房公积金管理中心官方网站发布了“关于调整贷款业务流程有关问题的通知”。

通知显示,为进一步提高住房公积金贷款发放效率,提升便民利民服务水平,自2019年8月31日起,对住房公积金贷款业务流程做如下调整:

1,购买广州市行政区划范围内一手房(含一手期房、一手现房)申请住房公积金组合贷款的职工,可以在银行网点或广州住房置业担保有限公司业务网点提交贷款申请。

2,住房公积金贷款资格审批通过后,由业务受理网点负责借款合同的面签工作。

3,购买一手现房申请住房公积金贷款,贷款期限不得超过30年,贷款期限和楼龄之和不得超过40年。

4,购买已小确权的一手现房申请住房公积金贷款,需要提供房屋评估报告。

四、房贷新政:安徽合肥二手房停贷

日前,有消息称,南京、青岛、苏州、合肥、武汉、无锡普遍地区银行执行首套基准上浮20%,甚至30%。

其中,合肥房贷利率首套房上浮20%、二套房上浮30%是现在的主基调。同时,合肥12家银行处于停贷状态,尤其是二手房市场。而杭州银行、华夏银行2家银行新房、二手房几乎全部停贷。据悉,有银行表态:着急放款的不接单,客户催得紧会退单。

有业内人士指出,上述银行暂时不做住贷款业务。参照其他银行所说的额度紧张,也能猜测这几家银行很大可能是因为没有额度还暂时不做房贷业务。

在首套房贷利率上,光大银行和兴业银行2家银行首套房利率有所下降,从上浮25%降至20%。不过,合肥大多银行首套利率上浮基本维持在20%左右,这两家银行虽然有所下降,但也只是在紧跟大环境。

8月9日,央行公布2019年第二季度货币政策执行报告。报告数据显示,6月个人住房贷款加权平均利率为5.53%,与3月相比下降15个基点。但是2019年进入下半年以来,尤其是从7月中下旬开始,不少热点区域的房贷利率出现明显上调,步伐越来越密集。

为什么是合肥率先打响“二手房停贷”第一枪?

来自第一财经的数据测算,安徽合肥是中国“楼市杠杆率”比较高的城市之一。

中国目前已经有8个城市的“楼市杠杆率”超过了100%,这8个城市可以视为“杠杆城市”,他们的负债率都是比较高的。

杠杆率最高的城市以此为:厦门、深圳、杭州、南京、合肥、珠海、苏州、广州、长沙、宁波……

也就是作为一个二线省会城市,合肥的杠杆率也是榜上有名,妥妥的超过100%。杠杆率过高,意味着银行个贷过多变相流入了房地产,成为当地楼市变相发热的标志。

在当前政策收紧的大背景下,二手房停贷的现象会不会波及更多的城市呢?这完全是有可能的。

五、房地产停贷影响:

1)刚需受伤。

二手房停贷意味着,二手房市场的有效受众,由“有购房资格且攒够首付”的人群,缩小成了“有购房资格且能拿得出全款”的人群。

受伤最深的,是“刚好能付得起首付”的买家,

俗称:刚需、上车族。

可是,作为普通老百姓,能拿出全款的是几个?

所以说,停贷,字面上理解是停止房贷,但完全停止也是没可能的,毕竟银行要赚钱,几十年房贷是比什么消费贷更不容易被违约的金融产品了……

只能说,侧面反映了当地银行的房贷额度紧张而已,停贷行为是银行自行决定的,并非政策强制要求。

相对来说额度紧张了,放款周期会更长,可能会是几个月,或是半年,对抑制二手房频繁交易,特别是炒房客卖出兑现收益,有一定作用。

从这个角度来看,对刚需入市,确实是一种误伤。

不过也别太丧,一般来说到了年初,银行的“水”又会满起来了,一个字,等。

2)打击炒房客。

二手房停贷也能起到一定程度的打击本地炒房客的作用。

“专业炒房客”都是把杠杆加到极致的一群人,而且偏爱二手房(和限价新房)。

当“接盘侠”贷不到款,炒房客的房子,估计就要烂在手里了!炒房一时爽,断供泪两行!

在楼市调控仍在升级的今天,对咱们老百姓来说,远离高杠杆,比什么时候都重要!

好了,以上就是楼市再迎暴击:房地产开发贷收紧,信托融资也在收紧的最新消息。之前,房地产市场“玩法”很多,经常有贷款“打折”的情况出现。特别是首套贷款,虽然央行有基准利率的限制,但是房地产上为了刺激销售,经常会有一些“小动作”。现在新规一出,央行彻底卡死了房地产商“暗箱操作”的空间,之前曾经出现的房贷利率为贷款基准利率八折、九折、九五折等情况不会再出现了。长期来看,中国的经济,不能只靠楼市来撑。以前大干快上,楼市疯狂了几十年;但有红空的前车之鉴在,楼市该被限制了!今后,该发展新的引擎了!