客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

中国证券报

2019-04-18 15:23

![]() 10986

10986

![]() 21

21

收藏已收藏(0)

收藏已收藏(0)

4月17日晚,上交所网站新受理两家公司——九号机器人有限公司和北京映翰通网络技术股份有限公司的科创板上市申请。

4月17日晚,上交所网站新受理两家公司——九号机器人(行情300024,诊股)有限公司(简称“九号智能”)和北京映翰通网络技术股份有限公司(简称“映翰通”)的科创板上市申请。

值得注意的是,九号智能这家生产电动平衡车的公司,集连续三年净利润亏损、净资产为负、VIE架构、同股不同权等特点于一身。

“这的确是一个标志。”东北证券(行情000686,诊股)研究总监傅立春对中国证券报记者表示,这家公司被受理,能够体现科创板在包容性、国际化等方面的创新。但由于是第一家(VIE架构、CDR发行等),这家公司也会备受关注,之后的进程也不排除潜在的不确定性。

有观点认为,CDR制度为所有VIE架构的公司、中概股回归、港股回归大开方便之门。在未来的某个时点,量变可能引起质变,国内资本市场生态将完全改变。

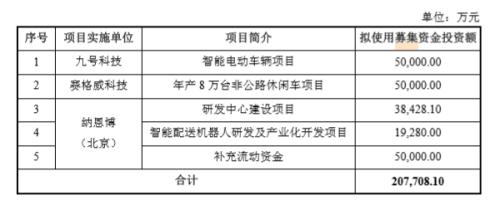

九号智能本次拟发行不超过704.09万股A类普通股股票,作为发行CDR的基础股票,预计融资20.77亿元。按照预计募资额及新发股本占发行后股本10%计算,发行后公司估值207.70亿元。

九号智能注册在开曼群岛,由国泰君安(行情601211,诊股)保荐,拟向存托人发行不超过704.09万股A类普通股股票,每股票面金额为0.0001美元,作为发行CDR的基础股票,占CDR发行后公司总股本的比例不低于10%,基础股票与CDR之间的转换比例按照1股/10份CDR的比例进行转换,本次拟公开发行不超过7040.92万份CDR,最终以有关监管机构同意注册的发行数量为准。

招股书介绍,考虑到境外融资的便利性,九号智能进行A轮融资时搭建了VIE架构。公司表示,目前中国法律法规尚未明确允许外商投资企业通过协议控制架构控制境内实体,且存在类似的协议控制架构被法院或仲裁庭认定为无效的先例。因此,如中国法律法规发生变化使得司法机构明确判定公司得以控制VIE制架构无效,则公司可能面临无法继续通过协议控制结构控制VIE公司,导致公司需要调整相关VIE架构及VIE公司因此被处罚的风险,进而可能对公司的经营业绩有不利影响。

2018年3月30日,国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》(以下简称《CDR试点意见》)。

《CDR试点意见》对支持创新企业在境内发行上市作了系统制度安排,主要内容包括:一是明确境外注册的红筹企业可以在境内发行股票;二是推出存托凭证这一新的证券品种,并对发行存托凭证的基础制度作出安排;三是进一步优化证券发行条件,解决部分创新企业具有持续盈利能力,但可能存在尚未盈利或者未弥补亏损的情形;四是充分考虑部分创新企业存在的VIE架构、投票权差异等特殊的公司治理问题,作出有针对性的安排。

本次试点设定了较高的门槛,面向符合国家战略、具有核心竞争力、市场认可度高,属于互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等高新技术产业和战略性新兴产业,达到相当规模的创新企业。

主要包括:已境外上市的大型红筹企业,市值不低于2000亿元人民币;尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币,且估值不低于200亿元人民币,或收入快速增长,拥有自主研发、国际领先技术,同行业竞争中的红筹企业和境内企业。

2019年1月30日,中国证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》明确,允许特殊股权结构企业和红筹企业上市。同时规定,符合《CDR试点意见》规定的红筹企业,可以申请发行股票或存托凭证并在科创板上市。

3月2日,上交所发布的《上海证券交易所科创板股票发行上市审核规则》等6项主要业务规则明确,规定符合《CDR试点意见》规定的相关红筹企业,可以申请在科创板上市。其中,营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位的尚未在境外上市红筹企业,如果预计市值不低于人民币100亿元,或者预计市值不低于人民币50亿元且最近一年营业收入不低于人民币5亿元,可以申请在科创板上市。

4月12日,财政部、税务总局、证监会发布《关于创新企业境内发行存托凭证试点阶段有关税收政策的公告》,对投资者转让创新企业CDR取得的差价所得、持有创新企业CDR取得的股息红利所得给予个税、企业所得税、增值税等多方面优惠。

九号智能主要产品分为智能电动平衡车、智能电动滑板车、服务类机器人及其他产品系列。其中,平衡车、滑板车业务的销售收入占公司营业收入的比重较高,2016年-2018年,占公司主营业务收入的比例均超过90%。截至目前,公司产品遍布全球100多个国家和地区,2018年,公司国际化业务的营收占比在35%以上。

2016年-2018年,九号智能的营业收入分别达到11.53亿元、13.81亿元及42.48亿元,年均复合增长率达到91.95%。不过公司2016年-2018年连续三年净利润亏损,分别为-1.58亿元、-6.27亿元和-17.99亿元。截至2018年12月31日,公司净资产也为负,为-32.30亿元。

2016年-2018年,九号智能研发费用分别为7133.67万元、9133.03万元、1.23亿元,占当期营业收入的比例分别为6.19%、6.61%、2.90%。

九号智能还是一家小米生态链企业,曾于2016年12月推出“米家电动滑板车”。2016年-2018年,公司与小米集团发生的关联销售交易金额分别为6.43亿元、10.19亿元及24.34亿元,分别占公司当期营业收入的55.75%、73.76%及57.31%。公司表示,对小米集团存在较大的单一客户依赖风险。

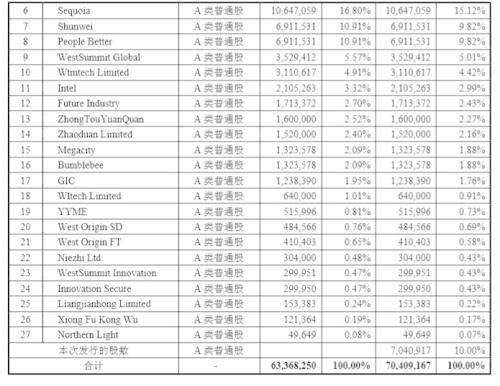

公司采用特殊投票权结构,A类普通股持有人每股可投1票,而B类股份持有人每股可投5票。目前,高禄峰、王野分别控制公司13.25%、15.40%比例的B类普通股,合计占公司投票权的比例为66.75%,为公司实际控制人,两人都毕业于北京航空航天大学,2012年共同创立公司。

小米系两大投资机构位列前十大股东,顺为和People Better分别持有公司10.91%A类股股份,对应表决权比例均为5.08%。

第6大A类普通股东为红杉资本旗下的Sequoia Capital China GF Holdco III-A,Ltd,发行前持股比例为16.80%,对应表决权比例为7.83%。

第9大和第23大A类普通股东为WestSummit Global、WestSummit Innovation,发行前持股比例为5.57%、0.47% 。华山资本的英文简称为WestSummit Capital,华山资本官网披露的所投项目中包含九号机器人。

第11大A类普通股东为英特尔(Intel),发行前持股比例为3.32%。

第12大A类普通股东为Future Industry,为先进制造产业投资基金(有限合伙)之境外投资主体,发行前持股比例为2.70%,财政部为先进制造第一大股东。

第15大A类普通股东为Megacity,为京津冀产业协同发展投资基金(有限合伙)之境外投资主体,发行前持股比例为2.09%,先进制造为其第一大股东。

第16大A类普通股东为Bumblebee,为China Mobile(中移创新之境外投资主体)更名而来,发行前持股比例为2.09%。

第17大A类普通股东为GIC,即新加坡政府投资公司,发行前持股比例为1.95%。

第24大A类普通股东为Northern Light(全称为Northern Light Venture Capital IV,Ltd.),即北极光创投风险投资基金四期,发行前持股比例为0.08%。

由于公司具有红筹及VIE架构且存在表决权差异安排,九号智能选取第二套上市标准,即预计市值不低于人民币50亿元,且近一年营业收入不低于人民币5亿元。招股书介绍,根据2017年9月融资估值,公司估值超过100亿元人民币,且2018年公司营业收入达到42.48亿元,满足上述上市条件。

公司拟募集20.77亿元投入到智能电动车辆、年产8万台非公路休闲车、智能配送机器人研发及产业化开发等项目。