客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

华尔街见闻

2019-05-09 09:46

![]() 8298

8298

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

影响科创板新股上市初期股价表现的正向和反向因素

科创板新股上市初期的交易表现、可主要从六大维度综合分析:定价制度、交易制度、价格稳定机制、市场情绪、投资者结构以及新股基本面。通过对上述因素的研究,我们梳理了影响科创板新股上市初期股价表现的正向和反向因素。正向因素包括:首发定价或仍有一定安全边际、“绿鞋”稳价机制、科创板企业的审核仍有严格的相应标准和程序、战配与跟投分别锁定至少 12 个月和 24 个月:反向因素包括:网下配售筹码增加引致短期抛压上升、首日可以融券。而不确定性因素主要体现在上市前 5 个交易日没有涨跌停限制、第 6个交易日开始涨跌停限制扩大一倍至 20%,从而加剧波动和分化。

定价或仍有一定安全边际,交易制度突破性设置,加剧不确定性。科创板新股估值定价方式更多样、市场化程度提高,但同时设置了多个抑制非理性高定价的制度安排,预期新股首发定价或仍可为上市后涨幅预留一定折价空间。同时,科创板股票上市前 5 个交易日无涨跌停限制+上市首日便可作为融资融券标的,将加剧上市前 5 日的交易不确定性。但科创板还将设置有效申报价格范围和盘中临时停牌情形,也会对上市后的股价波动幅度产生一定约束。

设置三重价格稳定机制,超额配售选择权或担重任。科创板股票上市后初期的稳价机制包括:上市后 30 天内可能实施的“绿鞋”机制、战配股份锁定期最少一年以及交易所后续将另行规定的科创板股票的有效申报价格范围和盘中临时停牌情形。其中,从港股市场来看,超额配售选择权在上市初期的价格稳定上作用明显。截至 5 月 6 日科创板已受理和已问询的 100 家企业中,明确提到可以实施超额配售选择权的已有 56 家。但需要注意的有两点:其一、主承销商二级市场买入股票获取的“价差”需上交并纳入证券投资者保护基金。其二、实施期间主承销商以竞价交易方式买入的股票不得卖出。这两点将对发行人或主承销商利用“绿鞋”机制套利形成较强约束。

获配集中度提升加剧抛压,机构数量占比的提升幅度可能不会很大,初期较难出现成熟市场交易特征。中性测算:三类单个配售对象在科创板单只新股获配资金相比 A 股其他板的增幅在 5.8 倍-7.4 倍之间,单个配售对象在单只新股网下获配量的显著增多,可能降低其对新股上市涨幅的预期,进而增加科创板新股上市初期的抛压。同时,投资者结构角度,机构投资者数量占比相比 A 股其他板块的提升幅度可能并不会很大,至少在科创板试点注册制初期,新股上市后的股价波动较难呈现出成熟市场机构为主的低波动、低换手等特征。 “上市公司质量是重中之重”。首先,科创板企业上市还是有严格的标准和程序,这一点从上交所对拟登陆科创板企业问询函所涉及问题的数量之多及涵盖面之广,便可见一斑。其次,如果仅从研发投入和收入增速角度看,已受理和已问询企业近三年的研发费用占营收的比例以及近三年的营收复合增速的平均水平均皆明显高于 A 股对应行业的平均值。

我们预期科创板新股上市前 6 个交易日的二级市场交易可能有以下三个特征:(1)上市首日和第 5 个交易日成交换手频繁,股价波动剧烈概率较大;(2)第 2 到第 4 个交易日股价表现可能会相对平稳,也可能会波动剧烈,这会因二级市场整体环境以及个股质地的不同而有所区别;(3)至少在科创板试点注册制初期,可能从资金博弈的角度,第 6 个交易日及其后若干能交易日股价直接“打板”的概率依然存在,但概率大小主要取决于当时的市场情绪、标的估值比价、个股质地,以及竞价有效申报限制及盘中临时停牌的具体规定。

1.1 定价市场化程度提升,或仍有一定安全边际

1.1.1 科创板新股定价内在决定因素——估值

科创板首发定价,核心取决于基于新股基本面的估值水平,但正如证监会副主席李超所说,对创新性企业的估值在全世界都是个难题。科创板定位服务于成长性较强的科技创新类企业,同时,根据上交所 3 月 2 日答记者问的表述,科创板既可以是新技术、新产业的硬科技企业,也可以是新模式、新业态的优质企业。5 套上市标准中,盈利不再是必须的硬性指标,科创板的上市定位和上市门槛相比目前的 A 股的其他板块更具包容性。也正基于此,科创板企业的估值至少主要面临两大难题,其一,横向和纵向的参照物较少:科技创新类企业商业模式较新或历史较短,同行业可比公司较少甚至没有,也难以追溯其在历史上的可验证性。其二,成长的可持续性及幅度较难预测:高成长行业发展迭代速度较快,技术替代风险较大,同时高增长往往带来竞争的加剧,而竞争又会反过来抑制增长。

企业估值方法一般主要分为三类:市场法、收益法和成本法,在给科创板企业估值时应考虑综合灵活运用。

(1)市场法。对于尚未盈利、微利或盈利不稳定的科创板企业而言,PE 估值法不再适用;同样的,对于净资产偏小的科创板企业,PB 估值方法也不合适。但考虑到一般企业科创板的 5 套上市标准中前 4 套均对营收水平做了较高的要求,或许 PS 将是未来在科创板企业估值中运用较为广泛的相对估值法。

(2)收益法。对于前期投入较大,尚未实现盈利,但预期未来现金流稳定的科创板企业而言,更适合采用收益法。

(3)成本法。不太适用于多处于成长期的科创板企业。除此之外,针对研发型企业的首发定价估值,还可参考拟IPO前的最近几轮PE/VC的估值水平。

1.1.2 全方位把握科创板新股定价博弈要素

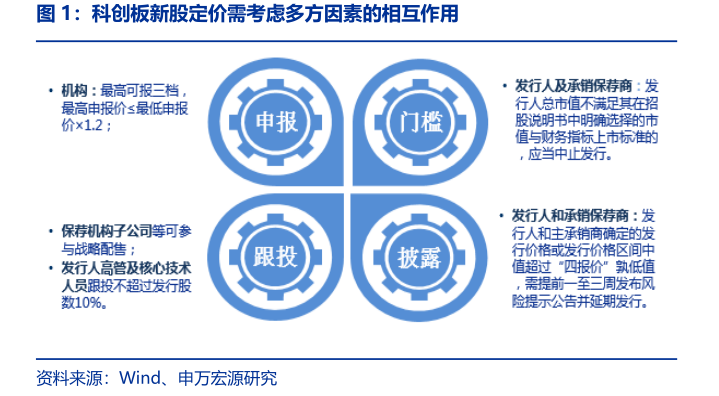

除了估值,科创板企业的首发定价还是一个多方因素互相博弈的结果,综合来看,科创板新股定价的市场化程度提高,但相关博弈主体制衡机制的设置及定价约束细节的完善,仍将对非理性高定价形成抑制。

首先,参与科创板首发定价博弈主体众多,且在定价中的诉求各不相同。科创板首发定价涉及的主体包括:发行人、参与询价的机构投资者、战略投资者、保荐与承销机构、保荐子公司等。其中,发行人希望顺利发行且多募资、机构投资者和战略投资者希望低价获配、保荐和承销机构希望顺利发行并赚取更多承销保荐佣金、但同时需要做好其子公司的跟投工作。最终发行定价一定是在对各方利益进行平衡协调之后的结果。

其次,科创板新股可有两类首发定价模式:一种是初步询价确定发行价格。第二种是初步询价确定发行价格区间+累计投标询价确定最终价格,其中,确定发行价格区间的,区间上限与下限的差额不得超过区间下限的 20%。这两种方式都是市场化询价机制下普遍采用的,在 2012 年之前的 A 股 IPO 中均有运用,前者是目前 A 股其他板块正普遍采用的,后者是目前港交所的主流 IPO 定价模式。第二种定价方式下港股市场通常的操作模式为先通过基石投资者确定价格区间,再通过累计投标模式确定最终发行价。考虑到科创板企业定价难度较大,先确定价格区间,再进行累计投标询价,有助于一定程度保障新股定价的有效性。当然,科创板新股第二种定价方式在操作流程上与海外市场并不相同。

再次,在具体定价流程中,需要重点关注以下几点:

(1)信披要求和定价参考上:发行价或发行价格区间中值超过“四报价”孰低值的不同比例时,需提前一至三周发布风险提示公告并延期发行,强化“六类”机构定价权:科创板发行人和承销商需在发行公告中披露三组询价对象在剔除最高报价部分后有效报价的中位数和加权平均数,三组询价对象分别为:

a.网下全体投资者;b.公募产品、社保基金、养老金(以上四个价格简称“四报价”);c.公募产品、社保基金、养老金、企业年金、保险和 QFII。

发行人和主承销商确定的发行价格(或发行价格区间中值)超过“四报价”孰低值相应比例的,需提前一至三周发布风险提示公告并延期发行。同时,需要重点参照剔除最高报价部分后公募产品、社保基金、养老金、企业年金基金

、保险资金和 QFII 等配售对象剩余报价中位数和加权平均数的孰低值,审慎合理确定发行价格(或者发行价格区间中值),显然上述“六类”机构的定价权显著提升,尤其是QFII 的定价权相比目前 A 股其他板块显著大幅提升。

其实类似机制在新股定价中的运作,在 2018 年的工业富联的新股定价中已有尝试,不同的是,其规定最终发行价不超过其规定的“四报价”最低值,尽管全体投资者的报价集中在 14.04 元和 14.05元,但最终的发行价仍定在了“四报价”的最低值——13.77 元。

我们认为,尽管科创板新股定价仅在信披要求上与“四报价”孰低值挂钩,也依然能够一定程度提高“六类”机构的定价权,并有助于促进机构谨慎报价,同时这也间接提醒网下投资者,初步询价价格区间中值可能会是最终申购报价的一个十分的重要的参考锚点。此外,针对定价市盈率超同行业二级市场市盈率是否还需风险提示和延期发行的问题:发行价格(或发行价格区间上限)对应的市盈率高于同行业上市公司二级市场平均市盈率,且未触及第十条条第一款规定情形的,不适用发布投资风险特别公告的相关规定。

(2)多举措抑制非理性高定价。其一、保留“高报剔除”规则:科创板新股的有效报价不仅不能低于发行价格或发行价格区间下限,而且不能是作为最高报价部分被剔除的报价。保留“高报剔除”的规则一定程度上能够抑制询价对象高报博入围的搭便车行为。其二、战配、跟投+锁定。科创板降低了战略配售发行门槛,按照首发股份是否超过1 亿股,战配份额上限分别为发行量的 30%或 20%,战配股份锁定期最低 12 个月,同时,保荐子公司等相关主体及发行人高管和核心技术人员也以战配方式跟投,其中保荐子公司的跟投比例为首发股份的 2%至 5%,且锁定期为最低 24 个月。我们认为,这一战配跟投并锁定的配售机制将对发行人和承销商的高定价冲动形成较强的抑制作用。(3)报价安排上,取消同一机构统一报一档价格,改为同一机构最高可报三档,但最高申报价≤最低申报价×1.2。尽管对三档报价上下限区间做了最高 20%的限制,但仍这意味着报价市场化程度和多样性提升。同一机构不同配售对象的报价入围率仍将会有所差别。

最后,不能忽略,也是非常重要的两个定价参考锚点:(1)公司公告的预计募资额:已受理的拟上科创板企业的招股书申报稿多数公布了拟募资额以及拟发行股数上限,当然该募资额并不等同于实际募资额,并不是简单计算发行价的依据。(2)发行定价与上市市值门槛挂钩:发行人预计发行后总市值不满足其在招股说明书中明确选择的市值与财务指标上市标准的,应当中止发行。

1.2 交易制度突破性设置,分化波动或加剧

科创板的交易方式相比目前 A 股的其他板块更加丰富多样,新增了盘后固定价格交易,也提到在条件成熟时,引入促进市场流动性的做市商机制,同时,科创板股票自上市首日便可作为融资融券标的,而且券源丰富,公募基金、社保基金、保险资金等机构投资者所持的科创板企业的无限售流通股以及战略配售对象的首发获配股份均可作为融券的券源。其中,盘后固定交易价格的的交易方式的引入,旨在有引导市场形成更加理性的收盘价,突出收盘价的价格信号传递作用,但也需要警惕受市场资金博弈的影响,该交易方式实施初期收盘之前,可能存在股价波动显著加剧的风险。

在具体交易机制上,科创板则做出了较大突破,首发上市前 5 个交易日无涨跌停限制,旨在新股上市初期让市场多空双方充分交易,给出一个相对合理的估值水平,从第 6 个交易日开始实施 20%的涨跌停限制。同时,按照稳妥起步、循序渐进的原则仍实施 T+1。另外,科创板还将设置价格笼子即有效申报价格范围和盘中临时停牌情形等,也会对上市后的股价波动幅度产生一定约束。

1.3 多套价格稳定机制,“绿鞋”或担重任

鉴于更加市场化的的首发定价机制、更具突破性的交易机制,科创板配套制度在新股上市初期的价格稳定方面也做出相应安排,主要体现在三个方面:(1)超额配售选择权(也叫“绿鞋”机制),是发行人授予主承销商在上市后一定时间(30 个自然日)内行使的权利,用于稳定上市初期的股价,采用超额配售选择权的发行股数不得超过首发股份的 15%。(2)上市初期,处于锁定期的首发股份比例最高可达30%。科创板取消目前A股其他板块发行量4亿股及以上才可实施战略配售的限制,按照首发股份是否超过 1 亿股,战配发行量上限分别为 30%或 20%,战配股份锁定期最低 12 个月,同时,保荐子公司等相关主体及发行人高管和核心技术人员也以战配方式跟投,其中保荐子公司的跟投比例为首发股份的 2%至 5%,且锁定期为最低24 个月;(3)根据科创板特别交易正式稿的规定,后续交易所将对科创板股票的有效申报价格范围和盘中临时停牌情形另行做出规定,以防止股价短期的大幅波动。

其中,尤其值得关注的是超额配售选择权,其操作机制大致如下:获授权的主承销商向中国结算上海分公司申请开立超额配售选择权专门账户,与意向投资者签署认购协议,明确投资者预先付款并同意向其延期交付股票。如果上市初期(30 个自然日内)股价低于发行价,则用预收款以不高于发行价的价格从集中竞价交易市场购买发行人的股票,分配给前述参与超额配售的战略投资者,从而起到减缓股价下跌的作用;如果获授权的主承销商未购买发行人股票或者购买发行人股票数量未达到全额行使超额配售选择权拟发行股票数量的,可以要求发行人按照发行价格增发股票。期间需要注意的有两点:其一、主承销商从二级市场买入股票获取的“价差”需上交并纳入证券投资者保护基金,从而引导承销商客观定价。其二、实施期间主承销商以竞价交易方式买入的股票不得卖出。这两点将对发行人或主承销商利用“绿鞋”机制套利形成较强约束。

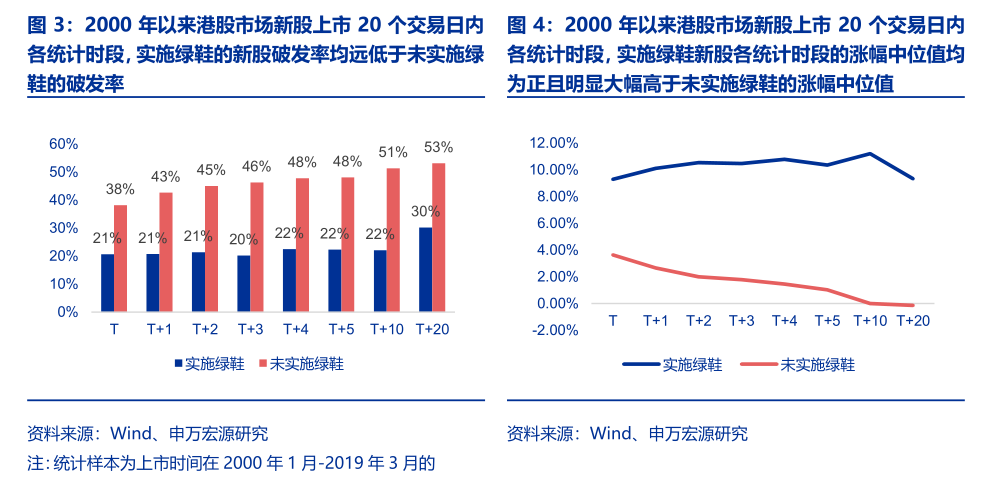

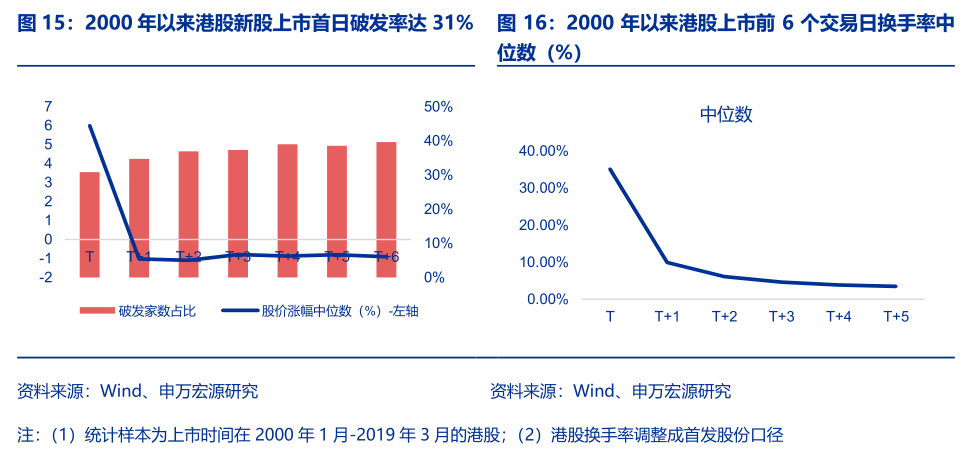

超额配售选择权在国际市场上较为常见,以香港市场为例,2000 年以来港股 IPO市场已发行的新股中行使超额配售选择权的新股数占比达 33%,其中超额配售选择权行权发行量占比平均为 10%,最大未超过 15%。截至 5 月 6 日科创板已受理和已问询的 100 家企业中,明确提到可以实施超额配售选择权的已有 56 家。对比统计样本内港股新股在上市后 20 个交易日内各统计时段的破发率,结果显示各统计时段实施绿鞋的港股新股的破发率(约在 20%-30%区间)均远低于未实施绿鞋的破发率(约在 40%-50%区间),而且实施过绿鞋的港股新股各统计时段的涨幅中位值均为正且明显大幅高于未实施过绿鞋的涨幅中位值。我们预期在科创板突破性的交易机制下,超额配售选择权的实施将会在平抑科创板新股上市初期股价大幅波动上发挥重要作用。当然,这一作用仅限于上市后 30 个自然日内,之后的股价波动将更多取决于市场博弈。

1.4 获配集中度提升加剧抛压,发行节奏积极稳妥

除了关注新股上市前和上市后二级市场整体交易情绪外,还需要特别关注首发获配集中度提升幅度以及新股发行节奏(新股供给稀缺性)对新股上市初期股价博弈的影响。

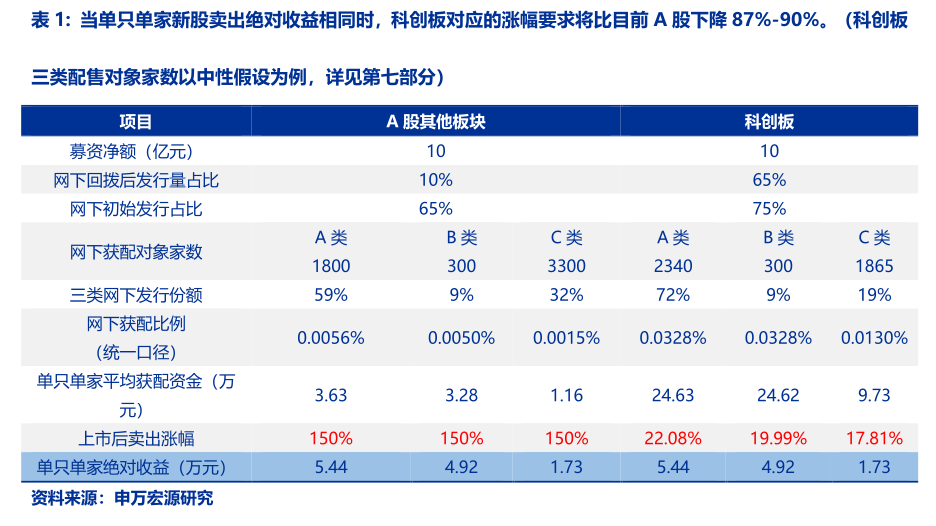

首发获配集中度提升,即单个配售对象获配量增加带来抛售压力加剧的角度,因为科创板相关制度对回拨机制和网下投资者资格的限制,对于仍能参与网下申购的投资者而言,其申购科创板单只新股的网下配售比例将比目前 A 股其他板块将明显增加,我们中性测算结果显示:三类单个配售对象单只新股获配资金增幅在 5.8 倍-7.4倍之间。如果单个配售对象在单只科创板新股的收益与 A 股其他板块相同,那么科创板新股的卖出时涨幅要求相比 A 股其他板块也相应下降,三类配售对象的卖出涨幅将下降 86%-90%左右。比如,相同的绝对收益下,如果目前 A 股的卖出涨幅为150%,对应科创板新股的卖出涨幅只需约 22%左右。当然,投资者不一定以目前 A股单只新股的收益作为科创板的对标,最终卖点的选择更多将是综合考虑二级市场环境、标的合理估值水平等因素做出的判断。但可以预期的是,至少在估值比价和市场环境等相同的情况下,单个配售对象在单只科创板新股网下获配量的显著增多,一定程度上将降低其对新股上市涨幅的预期(尤其是在不确定性上升的交易机制下),进而增加科创板新股上市初期的抛压。

新股发行节奏发面,对于 A 股其他板块,去年 11 月份以来,证监会曾在多个场合明确表态,维持新股发行常态化;对于科创板发行节奏,证监会和上交所在去年11 月份的表态是要“把握好试点的力度和节奏”,做到“增量试点、循序渐进,新增资金与试点进展同步匹配”,新任证监会主席易会满在上任首次新闻发布会上强调:“科创板不会出现大水漫灌的局面”。因此,我们认为,科创板的发行节奏会以积极稳妥为大原则,综合考虑资金面和二级市场交易活跃度等因素。

1.5 机构数量占比提升幅度可能不会很大,初期较难出现成熟市场交易特征

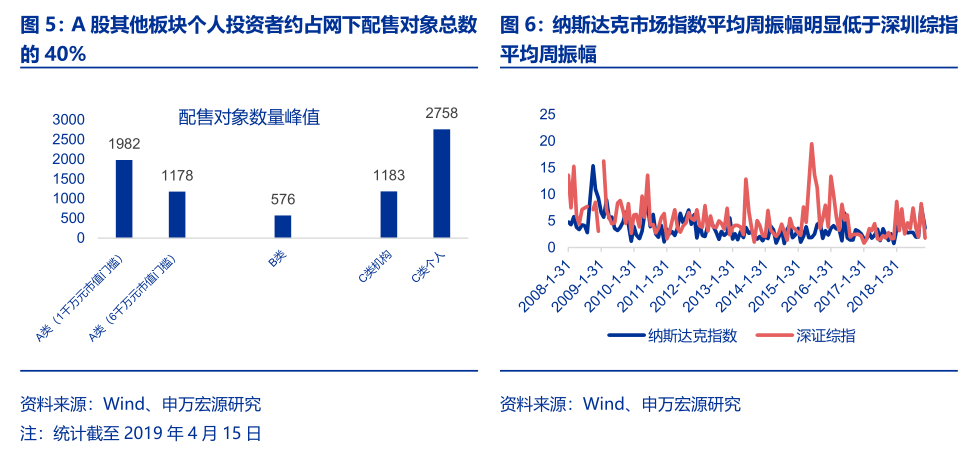

科创板的一系列配套细则从投资者门槛、资产、投资经验、风险承受能力等方面强调投资者适当性管理,鼓励中小投资者通过公募基金等方式参与科创板投资。一则,科创板网下询价投资者将局限于七类机构,而目前网下活跃个人申购账户约 2700 余家,占网下配售对象总数的约 40%,这些个人投资者可以通过借道私募基金、券商资管或公募专户等途径变相参与网下申购,尤其是针对市值和资金实力较为雄厚的个人投资者。当然,“借道”参与的比例高低很大程度上取决于科创板网下申购的市值门槛高低和“通道”费用率。二则,个人投资者参与科创板投资的门槛设置为申请权限开通前 20 个交易日证券账户及资金账户内的资产日均不低于人民币 50 万元,以及 24 个月以上证券投资经验。此处的“50 万元”门槛是总资产,包括股票市值、现金、银行理财、贵金属等,因此,理论上,个人投资者可以通过现金等资产的转移等方式达到开通权限的资格,最终满足科创板投资要求的个人投资者很有可能会超过上交所公布的 300 万个。

总之,实际满足科创板市场投资资格的个人投资者数量可能会比政策限制下的静态数量有所增加,甚至增幅较大。因此,我们预期至少在科创板试点注册制初期,新股上市后的股价波动仍将呈现出一定程度的高波动、高换手率的非机构投资者为主的市场特征。

但从长期来看,随着外资、养老基金、银行理财子公司和险资等大型机构投资者入市节奏的加快,我国其他机构投资者的不断成熟壮大,预期科创板市场机构投资者占比将不断增加。而机构投资者占比较高的成熟市场,其波动率和换手率往往较低,龙头往往享受更高溢价。

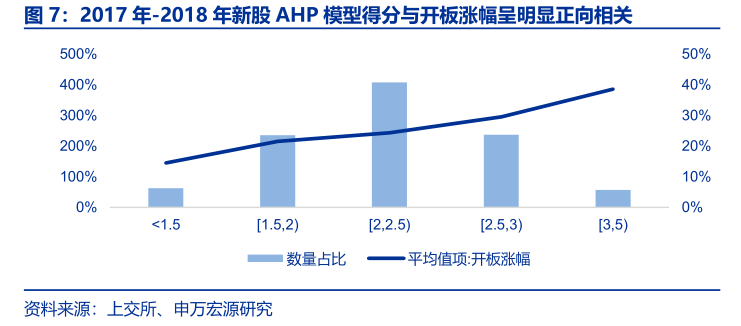

1.6 “上市公司质量是重中之重”,强调科创成长属性

尽管新股上市初期的整体股价表现与发行交易环境、博弈力量对比等密切相关,但基本面仍是决定个股上市后股价表现差异的基础内在因素。通过对历史数据的回溯,我们发现:即使在 2016 年以来新股上市后集体连日打板的环境下,新股开板收盘价相对发行价的涨幅(以下简称“开板涨幅”)也与基本面因素有较为显著的相关性。以 2017 年-2018 年新股开板涨幅与 AHP 模型分值为样本,统计分析发现二者具有明显的正向相关性。而 AHP 分值正是基于新股招股说明书、投价报告等公布的基本面因子而做出的综合评分,得分越高,意味着对基本面的评价越高。具体的基本面因子包括:行业竞争格局、演化周期、市场地位、经营业绩增速、技术水平、发行市盈率与行业市盈率比较等。后续我们也将针对科创板企业的特征设置有针对性的基本面打分评价标准。

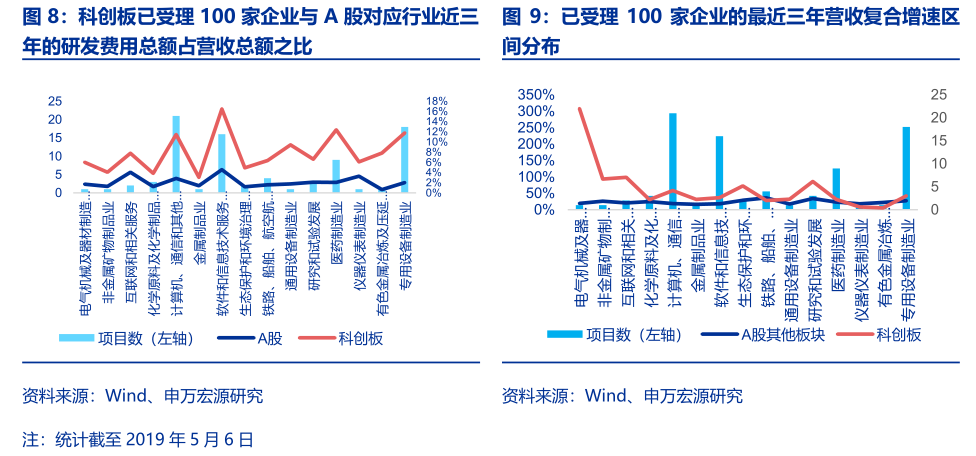

从科创板来看,我们对最终能够成功登陆的上市公司整体质量持较乐观的态度。首先,科创板还是有严格的相应标准和相应程序,按照易会满主席的说法是“提高上市公司质量是重中之重”、“不是说随便谁想上市就可以上市的”,这一点从上交所对拟登陆科创板企业问询函所涉及问题的数量及涵盖广度,便可见一斑。其次,考虑到科创板企业的科创属性和高成长性,如果我们仅从已受理和已问询企业的研发费用占比以及最近三年的营收增速来看,截至 5 月 6 日,已受理和已问询的 100 家科创板企业,分属于 15 个证监会行业,对应的近三年的研发费用总额占营收总额的比例以及近三年的营收复合增速的平均水平均皆明显高于 A 股对应行业的平均值。

1.7 六大因素综合影响,交易表现更分化

以上六大因素会共同影响科创板新股上市初期的涨幅,针对前文六大因素的分析论述,我们对其中的核心观点总结如下:

(1)定价机制:市场化程度提高,一方面,包容性的上市要求下,科创板新股估值定价方式更多样、市场化程度提高,报价入围难度更大,网下申购报价时建议关注四大锚点:a.招股书披露的拟募资额上限与拟发行量上限对应的价格;b.发行人选择的上市市值门槛;c.询价之前券商发布的投资价值研究报告中的估值区间;d.初步询价区间(关注区间中值,上限≤下限×1.2)。另一方面,考虑到科创板设置了多个抑制非理性高定价的制度安排(比如、保留“高报剔除”规则、战配和跟投+锁定、定价超“六报价”孰低值需相应延期并做风险披露等),新股首发定价或仍可为上市后涨幅预留一定折价空间,但不同新股之间折价空间将差别较大。

(2)交易机制:机制更加复杂多样,在对港股和 2009 年创业板开板当年新股上市股价表现研究基础上,我们预期科创板新股上市初期的二级市场交易可能有以下三个特征:(1)上市首日和第 5 个交易日成交换手频繁,股价波动剧烈是大概率;(2)但第 2 到第 4 个交易日股价表现可能会相对平稳,也可能会波动剧烈,这会因二级市场整体环境以及个股质地的不同而有所区别;(3)至少在科创板试点注册制初期,从稀缺性和示范效应等角度,第 6 个交易日及其后若干能交易日股价直接“打板”的概率依然存在,但具体的打板比例及板数取决于当时的市场情绪、估值与目前A 股的估值比价以及个股整体质地等因素。同时,科创板股票上市首日就可以作为融资融券标的,其中,公募基金、社保基金、保险资金等机构投资者所持的科创板企业的无限售流通股以及战略配售对象的首发获配股份均可作为融券的券源,这可能对上市初期的过度炒作形成一定的抑制。

(3)稳价机制:设置三方面价格稳定机制,超额配售选择权或担重任。上市后30 天内可能实施的“绿鞋”机制、战配与跟投股份锁定期最少一年以及交易所后续将另行规定的科创板股票的有效申报价格范围和盘中临时停牌情形。其中,通过对2000 年以来港股 IPO 市场已发行的新股中行使超额配售选择权的新股(行使新股数占比达 33%)在上市后 20 个交易日内各统计时段的破发率的统计分析,我们发现各统计时段实施绿鞋的港股新股的破发率均远低于未实施绿鞋的破发率,而且前者各统计时段的涨幅中位值均为正并明显大幅高于后者涨幅中位值。截至 4 月 30 日科创板已受理和已问询的 100 家企业中,明确提到可以实施超额配售选择权的有 56 家。我们预期超额配售选择权将会在平抑科创板新股上市初期股价大幅波动上发挥重要作用。但需要注意的有两点:其一、主承销商二级市场买入股票获取的“价差”需上交并纳入证券投资者保护基金。其二、实施期间主承销商以竞价方式买入的股票不得卖出。这两点将对发行人或主承销商利用“绿鞋”机制套利形成较强约束。

(4)投资者情绪:我们重点关注了首发投资者手中的新股筹码的增加幅度以及新股发行节奏(新股供给稀缺性)对新股上市初期股价博弈的影响。我们测算科创板网下单个配售对象单只新股获配资金增幅在 5-6 倍之间,即科创板新股网下申购对象的筹码显著增多,而这也一定程度降低了其对新股卖出涨幅的要求,进而增加了科创板新股上市初期的抛压。至于科创板的发行节奏,预期会以积极稳妥为大原则,综合考虑资金面和二级市场交易活跃度等因素,因此并不会从供给端对市场情绪造成很大扰动。

(5)投资者结构:科创板网下询价投资者将局限于七类机构,但占据网下配售对象总数约 40%的个人投资者可以通过借道私募基金、券商资管或公募专户等途径变相参与网下申购;至于个人投资者二级市场投资的“50 万元”总资产门槛,则可以通过现金等资产的转移方式达到开通权限的资格。那么,实际满足科创板市场投资资格的个人投资者数量可能会比政策限制下的静态数量有所增加,甚至增幅较大。预期至少在科创板试点注册制初期,新股上市后的股价波动仍将呈现出一定程度的高波动、高换手率的非机构投资者为主的市场特征。

(6)个股基本面:从科创板来看,我们对最终能够成功登陆的上市公司整体质量持有较乐观的态度。首先,试点注册制期间,针对科创板拟上市企业的审核还是有严格的相应标准和相应程序,按照易会满主席的说法是“提高上市公司质量是重中之重”、“不是说随便谁想上市就可以上市的”。其次,考虑到科创板企业的科创属性和高成长性,从截至 4 月 30 日已受理和已问询科创板企业的研发费用占比以及最近三年的营收增速来看,不同行业对应的近三年的研发费用总额占营收总额的比例以及近三年的营收复合增速的平均水平均皆明显高于 A 股对应行业的平均值。

至此,我们可以从审核发行与配售的角度,大致梳理出影响科创板新股上市初期股价表现的向上和向下两方面的因素,正向因素有 4 个,包括:首发定价或仍有一定安全边际、“绿鞋”稳价机制、科创板企业的审核仍有严格的相应标准和程序、战配与跟投分别锁定至少 12 个月和 24 个月;反向因素有 2 个,包括:网下配售筹码增加引致短期抛压上升、首日可以融券。而不确定性因素主要体现在上市前 5 个交易日没有涨跌停限制、第 6 个交易日开始涨跌停限制扩大一倍至 20%,从而加剧波动和分化。

当然,至于何种因素在上市交易表现中起到多大影响,则需要结合具体标的和当时的市场环境具体分析。但可以预期的是,科创板新股上市后,个股之间交易表现将会更加分化,进而导致网下申购收益的兑现时点更难选择,收益的不确定性提升。同时,由于投研能力的不同,同类配售对象之间的申购收益差异也会更加明显。

2. A 股创业板和港股的经验启示

那么科创板新股上市初期的交易究竟会如何表现呢?这个问题的答案难以一概而论,我们不妨先回溯一下 A 股创业板推出之后,实施市场化定价且首日无涨跌停限制之时的新股上市初期的交易特征,以及同样市场化定价且上市后无价格涨跌停限制的港股上市表现。

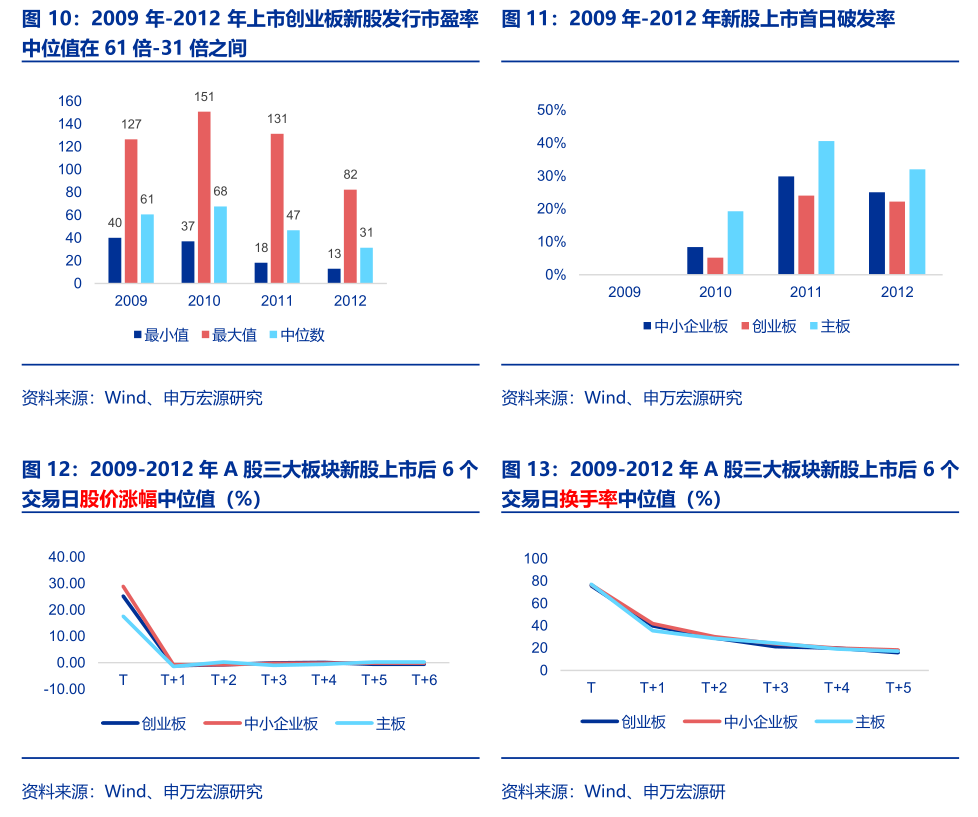

2.1 创业板推出后,A 股上市初期股价表现回溯

2009 年到 2012 年,A 股新股实施市场化定价,新股发行市盈率波动较大,以创业板为例,2009 年推出当年发行市盈率中值高达 61 倍,最大值则高达 127 倍,最小值也有 40 倍,但在 2009 年第四季度二级市场行情向好的背景下,当年并无新股在上市首日破发,而 2010 年到 2012 年新股上市首日破发率则攀升至 5%、24%和 22%。

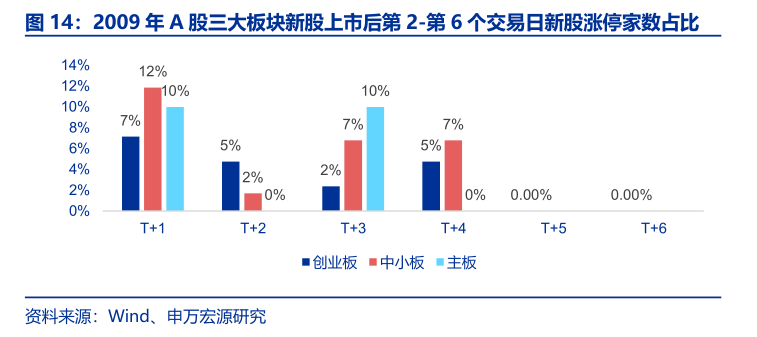

同时,在此期间,新股上市首日无涨跌停限制,但从第二个交易日开始有 10%的涨跌停限制,这一交易制度对目前科创板有一定的借鉴意义。从此期间 A 股三大板块新股上市首日的股价表现来看,首日股价表现活跃,涨幅中值在 15%-30%之间,同时成交换手频繁,换手率中位值高达 70%-80%,但从第 2 个到第 6 个交易日股价整体波动幅度明显收敛且趋于稳定,第 2 个到第 6 个交易日股价涨幅中值回落到-1%-1%,换手率中值逐渐回落到 20%附近。

另外,值得注意的是,2009 年上市的创业板新股中,在首日无涨跌停限制后,从有涨跌停限制的第 2 个交易开始到第 6 个交易日,仅第 2 个到第 4 个交易日有新股收盘涨停,但涨停新股数占比均小于 10%。其中,上市首日换手率超过 80%的29 只新股中,第 2 个交易日涨停的家数仅 3 只,占比仅为 10%,而跌停的家数则有 20 家,占比则高达 69%。

2.2 港股上市首日市场充分博弈后,股价和成交热度迅速回落

再从同样是市场化定价、上市首日无涨跌停限制的港股发行市场来看,2000 年至今,港股新股上市首日同样成交换手频繁,但股价表现分化剧烈:首日换手率中值35.12%,股价涨幅中位值约 6%,但股价分化明显,首日破发率高达 31%。

但由于港股从上市首日开始直至退市之前,均无涨跌停限制,因此,在经历了首日的充分博弈之后,从第 2 个交易日开始,股价表现整体开始回归稳定,第 2 到第 6个交易日股价涨幅中值回落至-1%附近,换手率也趋于稳定,第 3 个交易日开始,整体换手率中值维持在 4%左右的较低水平。

2.3 关于科创板新股上市前 6 个交易日股价表现的几个观点

从 2009 年-2012 年 A 股发行新股以及 2000 年-2018 年港股市场新股上市初期股价表现来看,我们至少可以得出以下结论;(1)市场化定价,无涨跌停限制下,首日股价整体表现积极、成交换手频繁;(2)在持续无涨跌停限制的交易制度下,首日之后,股价和成交换手都将迅速回归相对稳定与合理的水平;(3)但在经历了无涨跌停限制之后的首个有涨跌停限制的交易日,股价触及涨停限制的概率可能并不大(2009 年创业板开板当年,这一数字为 7%),而且无涨跌停限制期间,成交换手率越频繁的新股,首个有涨跌停限制的交易日涨停的概率更小,下跌的概率更大。当然,这主要取决于首发定价的安全边际的大小以及最后一个无涨跌停交易日收盘价的性价比。

基于此,我们预期:(1)科创板新股上市首日和第 5 个交易日成交换手频繁,股价波动剧烈的概率较大;(2)但第 2 到第 4 个交易日股价表现可能会相对平稳,也可能会波动剧烈,这会因二级市场整体环境以及个股质地的不同而有所区别;(3)至少在科创板试点注册制初期,可能从资金博弈的角度,第 6 个交易日及其后若干能交易日股价直接“打板”的概率依然存在,但具体的打板比例及板数主要取决于当时的市场情绪、标的估值比价、个股质地,以及竞价有效申报限制及盘中临时停牌的具体规定;(4)20%的涨跌停限制意味着:相比于 10%的涨跌停限制,一方面 “打板”对个股市值的影响扩大了一倍,因此“打板”操作的难度更大;另一方面,第 6个交易日之后股价的波动区间也将扩大,市场情绪能够在股价上得到更快更充分的释放体现。

3. 初期交易表现或呈现多种可能性

科创板新股上市初期的交易表现究竟会如何?至少针对上市前 6 个交易日的交易表现,我们或许可以尝试从多种可能性中,结合以上的分析,寻找出现概率更大的几种。

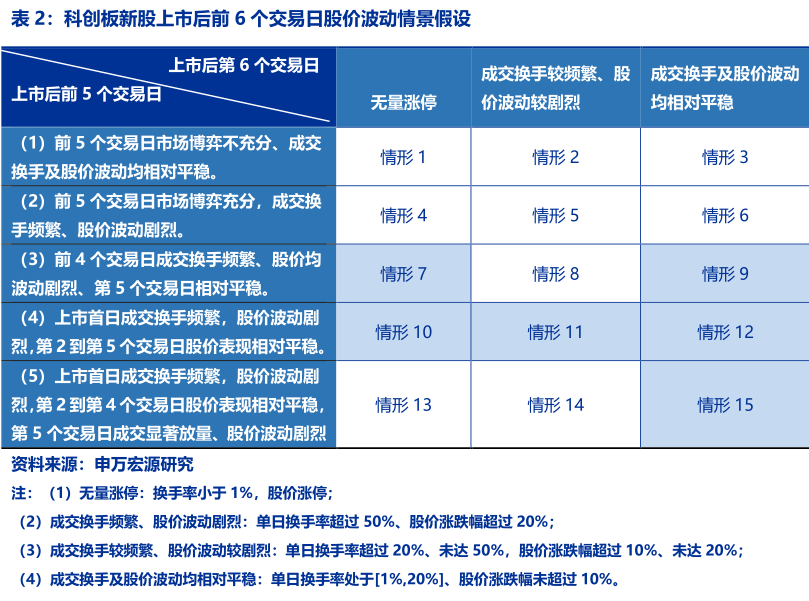

首先,我们预期科创板新股上市后前 5 日股价波动程度可能会出现五种情形:

(1)上市前 5 日市场博弈不充分、成交换手及股价波动均相对平稳;

(2)前 5 个交易日市场博弈充分,成交换手频繁、股价波动剧烈;

(3)前 4 个交易日成交换手频繁、股价均波动剧烈,第 5 个交易日趋于稳定;

(4)首日股价成交换手频繁,股价波动剧烈,第二到第五个交易日股价表现相对趋于平稳;

(5)上市首日股价成交换手频繁,股价波动剧烈,第二到第四个交易日股价表现相对趋于平稳,第五个交易日成交显著放量、股价波动较大。

但是,科创板推出初期,从标的稀缺性等角度考虑,我们预期新股上市初期出现第(2)、(4)、(5)种情形出现的概率更大一些。其次,上市后首个开始有涨跌停限制的交易日(第 6 个交易日)的股价波动情况可能有三种:(1)无量涨停;(2)成交换手较频繁、股价波动较剧烈;(3)成交换手及股价波动均相对平稳。

那么,结合新股上市后前 5 个交易日的表现,则新股上市初期(即前 6 个交易日)的股价波动情形有以下 15 种,其中,我们认为第 7 种、第 9 种、第 10 种、第11 种、第 12 种、第 15 种情形出现的概率比较大,尤其值得关注的是第 7 种、第10 种情形。