客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-11-15 17:33

![]() 30330

30330

![]() 48

48

收藏已收藏(0)

收藏已收藏(0)

最近,期权市场方面的利好真的是一个接着一个!每一天都有令人惊喜的消息!先是各大交易所期权新品种进入“开挂”模式,然后在今天的收盘后,上交所正式发布了关于股票期权策略业务指引的通知,这意味着从下周一开始,个人和机构的ETF期权交易已经可以正式进入“组合保证金”的新时代。

最近,期权市场方面的利好真的是一个接着一个!每一天都有令人惊喜的消息!先是各大交易所期权新品种进入“开挂”模式,然后在今天的收盘后,上交所正式发布了关于股票期权策略业务指引的通知,这意味着从下周一开始,个人和机构的ETF期权交易已经可以正式进入“组合保证金”的新时代!!!

如果不是特别了解期权的投资者,乍一听,很容易联想到今年上半年中金所对股指期货实施跨品种单向大边的保证金制度。这是不是一回事儿呢?从组合保证金制度本身而言,目的都是为了降低交易者的保证金占用,提高交易者资金的使用效率,但从组合的种类来说,股票期权的组合保证金制度更为复杂一些,需要我们细细地加以整理和学习:

1、什么是组合保证金制度?

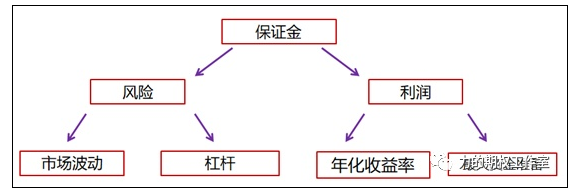

在期权交易中,由于买方是权利方(只有权利,没有义务),卖方是义务方(只有义务,没有权利),因此只有卖方需要缴纳保证金。在实操中,过高的保证金占用容易影响收益,过低的保证金占用又容易放大风险,所以保证金是期权交易制度中最重要的元素之一。

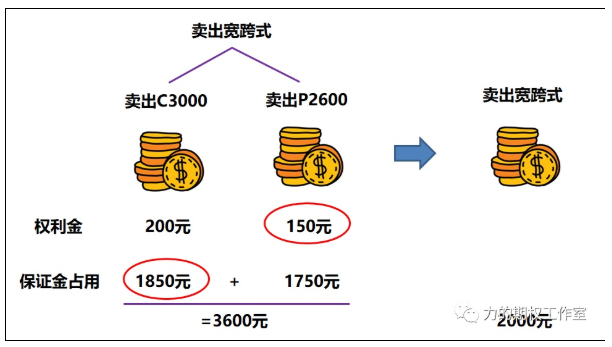

期权里有着千变万化的组合。以最简单的双卖组合为例,卖出C3000+P2600,过去的保证金是两腿都收的,但事实上到期时,标的价格最多变化到只有一个义务仓会被行权,那是不是应该可以设计相应的制度降低我们的保证金占用呢?这就是期权组合保证金设计的一个初衷。

期权的组合保证金是把某些期权组合视为一个整体,以一个组合的名义收取对应的保证金,组合保证金的占用往往比组合中所有义务仓的保证金之和要小的多,这样可以从根本上提高交易者的资金使用效率。

2、上交所期权即将推出的几种组合保证金类型

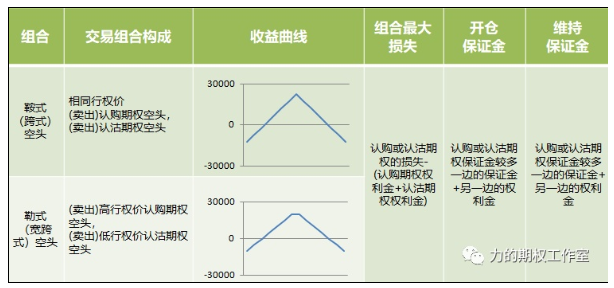

1) 双卖型:卖出跨式、卖出宽跨式

第一种类型可以简称为“双卖型”,也就是针对卖出跨式(两个平值)和卖出宽跨式(两个虚值)。

我们来简单对比一下“双卖型”组合保证金能节省多少资金(以某一天的卖出宽跨式组合为例):

通过上图我们会发现卖出宽跨式的组合保证金=保证金较高那一腿的保证金+另一腿的权利金=1850+150=2000元,相比于原来1850+1750=3600元的保证金占用,为您省下了(3600-2000)/3600=44.44%的保证金占用。

2) 垂直价差型:借方价差、贷方价差

第二种类型可以简称为“垂直价差型”。

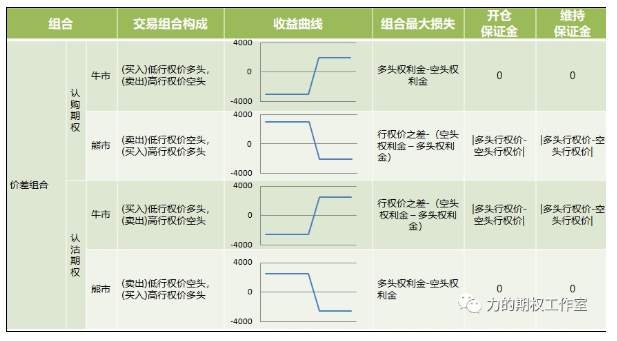

垂直价差组合涉及四种组合,它们分别是牛市认购价差、牛市认沽价差、熊市认购价差、熊市认沽价差。

牛市认购价差与熊市认沽价差属于借方价差(Debit spread),它们的净权利金是成本,也就是相当于一种变相的“期权买方”,因此它作为一个组合,其保证金设计为不收取保证金;

熊市认购价差与牛市认沽价差属于贷方价差(Credit spread),它们的净权利金是收入,也就是相当于一种变相的“期权卖方”,因此它作为一个组合,其保证金设计为仅收取组合的最大损失即可。

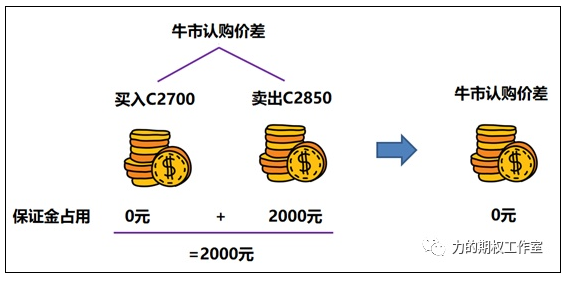

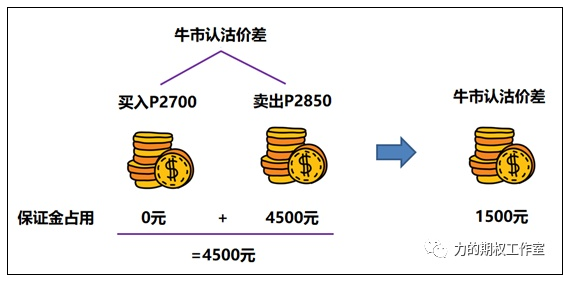

我们来简单对比一下“垂直价差型”组合保证金能节省多少资金(以某一天的牛市认购价差与牛市认沽价差为例):

上面的案例中,我们会发现牛市认购价差组合的保证金占用省下了(2000-0)/2000=100%。

上面的案例中,我们会发现牛市认沽价差组合的保证金占用省下了(4500-1500)/4500=66.67%。

3) 备兑型:普通转备兑

股票期权拟推出的组合保证金最后一种类型可简称为“备兑型”。它是指我们在持有标的ETF且卖出开仓了一些认购期权后,可以申请将这些普通的卖出开仓转为备兑开仓。由于备兑开仓是用标的作为全额保证金的,这样的话,一部分现金就可以释放出来干别的事儿了。

3、对交易操盘的影响

1) 方向性交易

在方向性交易中,用的最多的组合当属牛市认购价差与熊市认沽价差,这两个组合在一开始开仓的时候净权利金都是为负的,因此它们属于借方价差。过去在一波趋势上行行情里,我往往偏向于用牛市价差替代买入单腿认购期权,因为牛市价差是一个自带止盈与止损的策略,它“上有顶,下有底”的特征很容易抚平我们追踪趋势时浮躁的心态,让我们更容易拿的住持仓,降低中途的波动与回撤。未来,在新的组合保证金制度下,牛熊价差就能够不再占用任何保证金了,这一点将大大地释放我们的资金占用。

2) 波动率交易

在波动率交易中,涉及组合保证金比较多的期权组合主要有卖出跨式、卖出宽跨式,以及比率价差组合。双卖组合自然不必多说,组合保证金制度下,它能让我们省下近似一半的保证金占用;另一个我们可能会忽视的组合是比率价差,以1:2的正向比率认购价差为例,它相当于“买入一份较低行权价认购+卖出两份较高行权价的认购”,在实盘操作中,我们完全可以把其中一部分持仓申请为牛市认购价差,这样的话我们只需要占用剩下一腿认购义务仓的保证金就行了。

3) 套利型交易

在套利型交易中,能够在实盘中好好运用组合保证金的套利策略主要是箱体套利与凸性套利。箱体套利涉及四腿期权的操作,凸性套利则涉及三腿期权的操作,它们都可以降低某一侧的保证金。以凸性套利为例,其中的“买入低行权价认购+卖出中间行权价认购”的部分可以申请为牛市认购价差,这一部分在组合保证金制度下无需保证金;另一部分“卖出中间行权价认购+买入较高行权价认购”的持仓可以申请为熊市认购价差,这一部分则收取一个较低的保证金。

4) 套保型交易

在套保型交易中,最受益的组合策略当属备兑开仓了,过去在备兑开仓时,我们往往会遇到这样的场景,由于多根均线重压,我们选择了卖出上方的虚值认购期权,目的是在到期日能赚取一些保险费,但有时候,可能因为某个突发的利好出现了一根大涨的阳线,此时买入标的对冲是最为安全的措施。然而,我们卖出认购期权在前,买入标的ETF在后,这两个持仓就无法被认定为备兑开仓,但未来,这样的局面可以被改变了!申请“普通转备兑”,就可以把买入标的和卖出认购持仓视为一组备兑开仓组合,同时释放卖出认购持仓的现金保证金了。

在实盘交易过程中,关键是要学会组合,在拟推出的制度下,究竟把那几个持仓选定为组合,决定权还是在我们自己,我们需要慢慢总结出对自己最有利的一种组合,使自己的可用资金能够得到充分利用。