客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-12-06 11:19

![]() 6261

6261

![]() 6

6

收藏已收藏(0)

收藏已收藏(0)

随着开普云、金科环境2家公司携手过会,科创板新股“后备军”加速扩容。至此,科创板IPO过会企业已达104家。

随着开普云、金科环境2家公司携手过会,科创板新股“后备军”加速扩容。至此,科创板IPO过会企业已达104家。

开普云前身为东莞市互联信息有限公司,成立于2000年。

招股书显示,开普云致力于研发数字内容管理和大数据相关的核心技术,为全国各级党政机关、大中型企业、媒体单位提供互联网内容服务平台的建设、运维以及大数据服务。

目前,公司已积累了涵盖数字内容采集、分析、存储和应用全生命周期管理的六大核心技术,开发出互联网内容服务平台和大数据服务平台两大业务支撑平台。其中,前者形成了互联网智慧门户、政务服务平台、融媒体平台等应用场景的解决方案,后者则形成了云监测、内容安全、云搜索等SaaS模式的大数据服务。

2016年8月,有限公司召开股东会,全体股东一致同意以2016年6月30日为基准日,以经审计的账面净资产将有限公司整体变更设立为股份公司。

2017年2月,开普云股票正式在股转系统挂牌并公开转让。2019年3月,公司股票在股转系统终止挂牌。

2019年6月,开普云在上交所披露招股说明书,拟于科创板上市,保荐机构为国金证券。2019年12月4日,开普云过会。

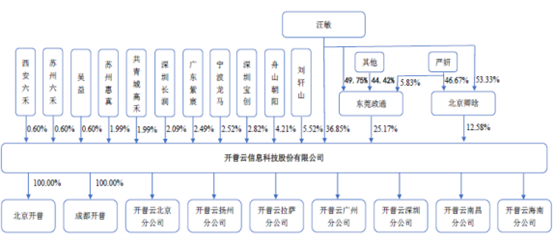

股东方面,截至招股书签署日,汪敏直接持有公司36.85%的股份,通过东莞政通和北京卿晗分别间接持有公司12.52%和6.71%的股份,直接和间接合计持有公司56.08%的股份,为公司的控股股东和实际控制人。招股书披露的股权结构图如下:

开普云业务类型分为互联网内容服务平台建设、大数据服务及运维服务,这三大业务在公司2018年营收中的占比分别为65.93%、25.69%及8.38%。

过去三年得益于互联网内容服务平台建设业务的扩张,公司业绩高速增长。财报显示,2016-2018年,公司营收分别为1.06亿元、1.57亿元及2.28亿元,年均复合增长率为46.83%;归母净利润分别为1,351.34万元、3,590.35万元及6,277.39万元,年均复合增长率为115.53%。

不过,在最新披露的2019年前三季度业绩中,公司利润同比出现下滑。2019年1-9月,营收约1.42亿元,同比增长13.87%;归母净利润2,095.29万元,同比下降10.07%。

根据招股书,公司营收存在明显的季节性,受机关预算管理制度和采购流程的影响,互联网内容服务平台建设项目的验收工作主要集中在下半年特别是第四季度。

公司预计2019年度可实现营业收入27,502万元至30,204万元,较2018年度增长20.60%至32.45%;预计2019年度可实现归属于母公司股东净利润6,701万元至8,041万元,较2018年度增长6.76%至28.09%;预计2019年度可实现扣除非经常性损益后归属于母公司股东净利润6,507万元至7,803万元,较2018年度增长13.57%至36.18%。

2016-2018年,公司毛利率分别为63.03%、62.87%及60.36%;净利率分别为12.77%、22.91%及27.53%。

与同行业可比公司对比,公司年度毛利率变动方向与行业毛利率平均值趋同,均呈下跌趋势。但净利率与行业趋势背离,2017年及之后,公司净利率大幅高于行业均值。

在毛利率下滑的情况下,公司净利率持续增长,研发费用率下降是影响因素之一。2016-2018年,开普云研发费用分别为1860.85万元、2124.18万元和2359.74万元,持续上涨,不过与大幅上涨的营收相比,期间研发费用在营收中的占比分别为17.59%、13.56%和10.35%,呈下滑态势。