客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2019-12-13 14:22

![]() 9887

9887

![]() 8

8

收藏已收藏(0)

收藏已收藏(0)

此前曾表态进军科创板的盛美上海正加快步伐

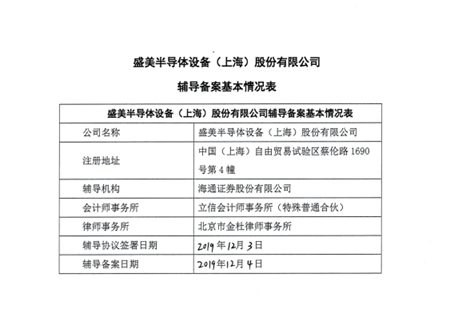

12月11日,上海证监局正式披露盛美半导体设备(上海)股份有限公司(下称“盛美上海”)辅导备案信息。这意味着,此前曾表态进军科创板的盛美上海正加快步伐。

盛美上海的母公司为盛美半导体,后者于2006年在上海成立合资公司盛美上海,并在2017年赴纳斯达克上市,是半导体清洗设备供应商。

需要注意的是,上市公司分拆子公司在科创板上市,前提是上市公司的控股子公司满足独立性和财务等指标的条件下IPO,因此盛美上海也在吸引第三方投资者的加入,不过从目前天眼查披露的信息看,盛美上海内部的持股比例高度集中,盛美半导体持股95.99%。

今年6月,盛美半导体(“ACM”)突然在其官网宣布扩大进入中国资本市场的战略计划,其中提到未来三年,盛美半导体将设法使其主要运营子公司盛美上海的股票在上海证券交易所科技创新板(即科创板)上市。

官网介绍,ACM目前在其位于中国上海的张江高科技园区工厂拥有完整的研发、工程和制造业务。

A股上市公司分拆子公司在境内IPO市场此前还没有先例,但科创板有望打开先河,《关于在上海证券交易所设立科创板并试点注册制实施意见》里规定,“达到一定规模的上市公司,可以依法分拆其业务独立、符合条件的子公司在科创板上市”。

在首批科创板上市公司中,心脉医疗就是作为香港联交所上市公司微创医疗的控股子公司,此后被分拆上市;另外近期登陆科创板的金山办公亦是港股分拆上市。

那么纳斯达克上市公司欲分拆子公司在科创板上市,在相关规则上是否会有不同?

资深投行人士王骥跃表示,被分拆的子公司需要满足独立性和财务指标,同时也需要符合境外分拆制度要求,“基本都是法律要求”。

盛美半导体在其官网上则表示,为了取得盛美上海的科创板上市资格,其必须拥有多个独立股东。

今年6月,由第三方投资者向盛美上海投资总计1.618亿元,投资前估值为46.5亿元,并与盛美上海员工实体签订协议,由后者投资总计2610万元,投资前估值为37.2亿元。总投资收益人民币1.879亿元将于2019年7月到期,并将由盛美上海以专户形式保留,直到盛美上海在科创板成功上市。

此外,若公司放弃科创板上市,或在未来三年左右仍未完成上市,盛美上海将向投资者返还初始资本金额。参与者包括SL Capital Partners、几家中国私募股权公司及其他中国投资者。

可以看出的是,盛美上海或与部分投资者签署了类似“对赌协议”,目标是三年内登陆科创板。

为此盛美上海也在加速筹备。今年11月,盛美上海正式完成股份制改革,盛美半导体董事长王晖表示,股改是盛美上海资产证券化进程的重要环节。

而在今年12月2日,盛美半导体又在其官网宣布,计划收购上海临港地区研发和生产中心的土地使用权,盛美上海的目标是在2020年上半年之前完成该项目的最终协议。

公开资料显示,盛美半导体1998年成立于美国硅谷,主要提供半导体清洗设备、镀铜设备等先进装备解决方案。

据了解,盛美半导体的下游客户已经拓展至SK 海力士,长江存储,中芯国际、上海华力等一线晶圆厂,公司今年第三季度财报显示,又向一位最新客户—一家中国新兴DRAM制造商交付了SAPS-V单片设备。

根据SEMI数据,2020年中国大陆半导体设备销售额将达到145亿美元,前述情况也在进一步帮助半导体清洗设备打开市场空间,根据Gartner数据,目前全球半导体清洗设备市场规模约为30亿美元,其中湿法设备占90%。

中金公司于今年9月发布的研报显示,目前盛美半导体三大核心产品(SAPS,TEBO以及Tahoe三大技术的清洗设备)的市场空间达到15亿美元左右,占全球清洗机市场规模约50%。