客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

股票操盘助手原创

2019-12-19 09:09

![]() 8790

8790

![]() 35

35

收藏已收藏(0)

收藏已收藏(0)

2019年全年看中国期权发展,我们能够遇见年初商品期权陆续上市,年末金融期权搭乘末班车登陆市场。目前来看,金融期权上市主要利好机构投资者,灵活的金融衍生工具可以大大对冲风险,提高基金收益稳定性,降低赎回压力值。

近日关于中国期权喜报频传,2019年12月17日上海证券交易所公告,沪深300期权上市交易即将到来。同时承担着激活市场流动性,促进交投活跃的做市商规模也是十分强大,我们梳理一下,截至目前有十二家券商成为沪深300期权做市商。

沪深300ETF上市倒计时!期权长牛渐行渐近,或复制美标准普尔指数500

做市商在期权市场当中地位举足轻重,负责报价买卖双方,还能够盘活期权活跃度,更能够通过获得盈利,为券商整体业绩带来提升。我们从官方公告看,本次上海证券交易所的300ETF期权,是以实物交割形式为主,今年11月初中国的股指期权与沪深300ETF期权就已经获得批准。

12月9日,沪深300ETF期权首个开户日,就获得众多券商追捧,包含头部券商首个开户日已完成四百户,以此类推其余做市商券商开户均超过百户。12月23日将是中国沪深300ETF期权和股指期权上市交易日,就目前看,场内做市商参与积极性颇高,包括做市商、品种、期限、行权价等均已经敲定。

2019年可谓是中国期权发展最为迅速的一年,除了本月即将落地的沪深300ETF期权外,今年的商品期权也是大放异彩,喜报频传。包括12月份的黄金期权、铁矿石期权、甲醇期权、PTA期权,也有今年1月末上市的棉花期权、天然橡胶期权、玉米期权。

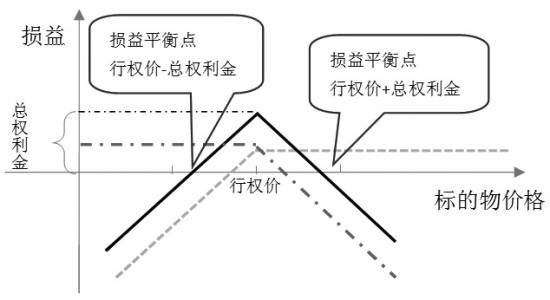

一些品种波动率较低,更适合选择买入期权进行对冲,一旦标的资产波动率明显提升时,就有望为期权投资者带来盈利,例如豆粕期权;期权是一种金融衍生工具,通常还包括期货、互换、远期三大类别。12月23日上市的沪深300ETF属于金融期权,而本次上市也可以视为对金融期权的扩容。

由于沪深300指数,涵盖了股指期权、ETF期权、ETF基金、股指期货等投资组合工具,某种意义上,也是为投资者提供更灵活、多选项的投资对冲组合策略。过去单一品种交易缺乏适合的对冲机制,例如甲醇期权、PTA期权能够对冲能化产业场内期权的劣势;铁矿石期权能够对冲期货黑色系场内期权的不足。

2019年初,大宗商品期权上市就已经在路上,商品期权可以为关联的场外期权带来更为有效的对冲风险机制,也为期货期权市场定价基准带来值得对照的依据。回到即将上市的沪深300ETF期权,对应的沪深300指数基金是广大投资者参与度较高的定投标的,配合沪指成功站上3000点整数关,沪深300期权的到来,将再次形成对A股的有效对冲风险。

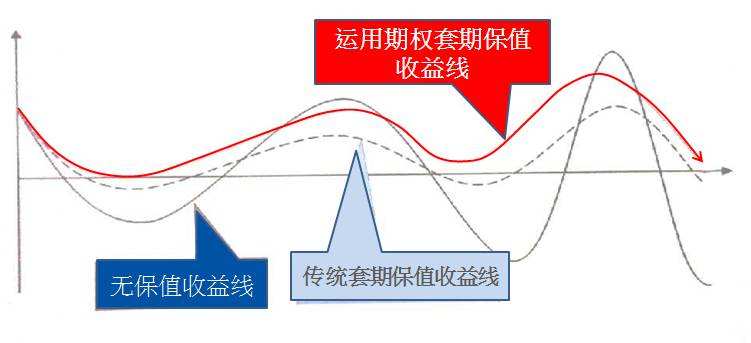

2019年全年看中国期权发展,我们能够遇见年初商品期权陆续上市,年末金融期权搭乘末班车登陆市场。目前来看,金融期权上市主要利好机构投资者,灵活的金融衍生工具可以大大对冲风险,提高基金收益稳定性,降低赎回压力值。

例如,当市场走势不理想时,机构投资者能够选择买入看跌期权或者做空股指期货。金融期权其实更具备交投成本低、一定杠杆比例的特征,由于年底上市的沪深300ETF期权是为300指数基金而设定的,所以整体上该期权上市成功后,也将直接利好300指数基金。

中国的沪深300与美股的标准普尔指数500十分类似,简单来讲,2019年中国版大宗商品以及金融3大期权上市后,将填补中国市场缺陷,避免因为指数深跌,而缺乏有效规避对冲风险的尴尬。遥望2020年,我们认为中国的期权市场或展开新的一轮上涨格局,即复制美股推出标准普尔指数500之后,该对冲指数走出长期牛市。