客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

股票操盘助手

2019-12-25 08:48

![]() 11336

11336

![]() 38

38

收藏已收藏(0)

收藏已收藏(0)

调整利率作为货币政策工具之一,具有一定弹性与调整极限,换言之,随着持续三次调降利息,今年未出现第四次降息并非说明不必要,更多原因仍在降息空间已经不大,弹性已到相对极限边缘。

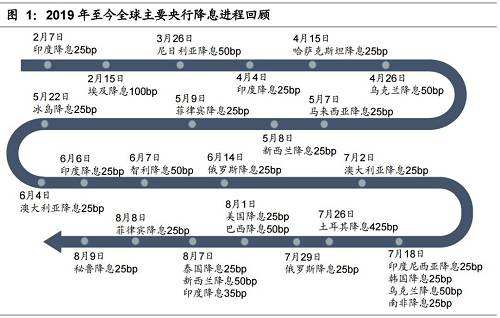

2019年是全球经济政策转向元年,纵观过去十年,美联储从未停息对表内业务的管制,本年随着美联储时隔十年首次降息,美联储加息按下暂停键,今年起,全球经济走向或发生改变。

美联储“不对症用药”的阵痛或在2020年

2019年即将收官,全球来看,贸易保护以及外围多选项不确定因素层出不穷。过去十年中,美联储长期维持的缩表、加息按下暂停键,本年首次开启降息模式,并且带动全球多国家跟随式降息。因此,2019年美联储首次降息,也可以视为全球经济转向风向标。

股票操盘助手认为,过去十年中,美联储缩表是在为2008年的次债危机余波埋单,基于今年持续的贸易问题,外部环境不确定性显著提升,全球各大央行纷纷从美国运回黄金储备,避险情绪高涨。大环境看,美国实体经济复苏不明显,从2019年全年非农数据均可以说明,预领失业金人数以及就业率均保持高波动。

美国近几年复苏或属于伪命题,这也是为何时隔十年后,美联储首次开启降息模式,并在2019年下半年持续3次选择预防性降息。持续降息以及首次扩表,美联储的目的依然在保就业率,减少失业率问题之上,所以2019年或将成为全球经济政策转向元年。

2018年伴随着3%的经济增速,激发美联储快速加息4次,美国利率也快速升至2.25%-2.5%之间;今年美联储政策大幅转向,再次将美国利率调降回到1.5%-1.75%之间。除了按下加息暂停键维持低利率之外,美联储也按下缩表暂停键,开启扩表。美联储究竟在害怕什么?时隔十年,为何在2019年开启降息扩表?

事实上,美国经济依然维持通胀水平适中,就业依然保持相对强劲势头,但是风险内外因素已经十分明显,不得不引起美联储采取措施。股票操盘助手分析,主要包括内外因素,外因是贸易问题升级,美国出口与制造业的持续萎缩;内因是国内消费意愿以及信心下降,具有避险特征的美国国债呈现衰退,美国股市全年波动幅度明显大于过去五年。

相信包括美国投资者以及美联储意识到上述问题后,就不难理解十年以来美联储的首次降息,那么,连续降息是否能够阻止经济衰退发生呢?股票操盘助手认为,调整利率作为货币政策工具之一,具有一定弹性与调整极限,换言之,随着持续三次调降利息,今年未出现第四次降息并非说明不必要,更多原因仍在降息空间已经不大,弹性已到相对极限边缘。

所以,持续降息只是推后经济放缓,无法从根本上扭转衰退发生,目前来看,全球外部不确定性仍然较多,经济下行风险并未减少。美国经济当前主要有两大难题,是难以通过多次降息化解的,包含高额的债务压力、低位的通货膨胀,短期看2019年连续的三次降息,更多还是稳定短期金融市场,继续推高美股。

财政或货币,美联储可选择调整空间已经不大,尤其是2019年美联储已经三次降息,利率继续下行空间也相当受限。展望2020年美国经济作为全球金融风向,一旦遭遇美债、低通胀以及贸易重燃,届时“不对症用药”的阵痛或将明显超过2019年全年,这一点从近期国际金价再度抬头,可见端倪。