客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2020-02-26 16:03

![]() 20560

20560

![]() 5

5

收藏已收藏(0)

收藏已收藏(0)

“对人类来说,重大的流行病爆发是件可怕的事情,但我认为这不应该影响到你对股票的投资。”

近日,伯克希尔哈撒韦(NYSE:BRK.A,NYES:BRK.B)董事长兼首席执行官、“股神”沃伦-巴菲特(Warren Buffett)接受了CNBC采访,他在采访中谈及了包括对新冠肺炎疫情、苹果公司、加密货币、伯克希尔公司等多个方面的问题。

谈新冠肺炎疫情:

1、新冠肺炎爆发不应影响投资者对股票的投资

巴菲特表示,虽然新冠肺炎病毒的爆发让人望而生畏,但不应影响到投资者在投资组合方面的决策。“对人类来说,重大的流行病爆发是件可怕的事情,但我认为这不应该影响到你对股票的投资。”

伯克希尔哈撒韦的年会将在5月2日召开,巴菲特称新冠病毒可能会对这年会造成很大影响。

2、“很大比例的公司”受到新冠肺炎病毒的影响

巴菲特担任主席的伯克希尔·哈撒韦公司旗下掌管90多家子公司,他坦言,它(冠状病毒)影响了很多行业。我每个月都会收到来自很多公司的评论。他们中的很多人都有一些关于病毒是如何影响他们的说辞,我敢肯定,这个影响被夸大了。

“举个例子,我们在中国大概有1000家冰雪皇后(DQ)特许经营店,但是,其中很多都关闭了,但那些开着门的公司根本没有什么生意可言。”

但他们是受到了影响——他们受到关税的影响、他们受到税收的影响。最受影响的是——竞争对手的影响,以及随着时间的推移,供求关系的影响。

但他同时补充称,这些公司也受到了其他许多因素的影响,并表示真正的问题在于,这些公司未来5到10年的前景是怎样的。“它们会有起有伏。”他说道。

3、不会因为新冠病毒而改变长期经济展望

新冠病毒的爆发引发了有关全球经济增长速度可能放缓的忧虑,但巴菲特则表示,他对经济的长期展望仍保持不变。

他说道:“我们正在收购企业,并在未来20年或30年长期持有。我们会整体收购公司,也会部分收购公司。我们认为,20年和30年的前景不会由于新冠病毒而发生改变。“

“幸运的是,我可以得出一个非常坚定的结论,那就是从现在开始的二三十年后,美国商界乃至全世界的商业都会比现在好得多。”

4、与“科学顾问”比尔·盖茨讨论了新冠病毒的问题

巴菲特表示,他与微软创始人比尔·盖茨(Bill Gates)讨论了应该如何遏制新冠病毒传播和影响的问题。

“现在,他们希望得到的是一种通用的流感疫苗,但那还有很长的路要走。这不是不可能的。我的科学顾问是比尔·盖茨,过去几天我和他谈过这个问题,他看好全面预防的长期前景。“

谈苹果公司:

1、苹果“很可能是我所知道的全球最好的企业”

巴菲特对CNBC表示,继保险和铁路业务之后,伯克希尔哈撒韦公司的第三大业务是持有苹果公司的股份,“我并没有将苹果公司看成是股票,我把它看成是我们的第三项业务。”

上周六,巴菲特公布了一年一度致伯克希尔哈撒韦股东的信,其中透露公司在年底时持有苹果公司股份的比例为5.7%。而该公司2019年12月31日提交给政府的文件显示,伯克希尔哈撒韦持有苹果公司超过2.45亿股股份,市值接近720亿美元。在过去一年里,苹果公司的股价上涨了约80%。

“这可能是我所知道的世界上最好的公司。除了保险和铁路业务,这是我们投资中出资额规模最大的业务。”巴菲特说道。

2、“我买了一部智能手机”

巴菲特表示,自己已经用iPhone 11替换了三星Haven翻盖手机。

尽管巴菲特在苹果拥有大量头寸,但众所周知,在此之前,他一直都没有智能手机。“我的翻盖手机一去不复返了。”

巴菲特也暗示,自己的iPhone不是买的,“我收到过一些人送的iPhone,包括蒂姆·库克。”

实际上,苹果CEO蒂姆·库克为了让巴菲特换成苹果设备已经努力多年。据科技网站TheVerge当天报道,2018年,库克在彭博电视台的采访中说,只要巴菲特需要,他愿意亲自飞到奥马哈去为他做技术支持。

谈加密货币:

1、加密货币基本上“没有价值”

巴菲特在这次采访中表示,“与孙宇晨用餐愉快”,“但加密货币基本上没有价值,也不会产生任何东西。其价值就是零。我现在没有任何加密货币,而且永远也不会有。”

CNBC编制的《沃伦·巴菲特档案》显示,巴菲特用来形容比特币的词包括“海市蜃楼”、“不是货币”和“郁金香”等。

而伯克希尔哈撒韦副董事长查理·芒格(Charlie Munger)则直接将比特币称为“粪便”,并表示“只有傻子”才会交易加密货币。

谈股票投资:

1、自11岁以来每年都会买入股票

巴菲特称,无论市场上正在发生什么事情,整体上来说他一直都是股票的净买家。“从11岁开始,就个人而言我每年都是股票的净买家。”他说道。

“我也不是每天都买股票。也有那么几次,我觉得股市已经相当高了,但那是非常罕见的情况。”他补充道。

2、如果你的钱足够买股票那就买吧

如果麻烦来了,就买股票吗?巴菲特认为,如果你的钱足够买股票(那就买吧)。你知道,我们买了一些股票。但我们不盯着它们——我们不是在买股票市场。

当我们说我要买股票——比如说美国运通,我们持有美国运通。美国运通现有8.15亿股,今天早上是126美元左右,它的市值大约是1000亿美元。

现在真正的问题是,这家公司的价值是1000亿美元还是更少?真正要关心的问题不是它的股票明天、下周或下个月的走势是什么样。

3、不要“根据当天的头条新闻”买入或卖出股票

巴菲特表示,由于新冠肺炎病毒导致市场波动性上升,因此投资者不应根据股市的每日走势做出投资决定。“你不该因为今天的头条新闻就买进或卖出手里的股票。如果你有机会买到自己看好的股票,而且你还可以低价买入,那你就走运了。”他说道,并补充道:”你没办法通过阅读日报来预测市场走向。“

4、股市下跌“对我们来说是件好事”

“这对我们来说是件好事。”巴菲特在谈到股市下跌时说道。美国股指期货周一盘前大幅下跌,道指期货一度暴跌逾800点,但巴菲特表示:“长期来看,我们是股票的净买家。”

他还说道:“大多数人都是储蓄者,他们应该希望市场下跌,这样一来就能以更低的价格买入股票了。“

5、忘掉股市吧

巴菲特称,你忘掉股市吧,如果你恰好身处一个好市场,你甚至不需要看资产负债表;如果没有,那么你甚至不需要读任何报纸,你当然不能通过读日报来预测市场。那是肯定的,你当然不能通过听我的来预测市场。

但你是在投资企业。如果你昨天打算买一个当地的加油站,而今天加油站又关门了,我想你是不会抓狂的。你应该已经看过它的位置,他们与供应商的合同以及竞争决策。

人们——每一秒都能在股票上做出决定,而他们不能随时的在农场投资上做出决定,他们认为投资股票不同于投资企业、投资农场或投资公寓。

但事实并非如此。如果在未来的10年、20年或30年里,你投的钱在未来盈利能力方面是物有所值的,那么你已经做了一个很好的投资。

你不可能日复一日地挑选投资标的。如果你能做到,也可以,但我还没见过做得到的人。

6、与其他大多数股票相比,银行股很有吸引力

我对我们拥有的银行股感觉非常好。与我看到的其他大多数股票相比,银行股非常有吸引力。”巴菲特说道。

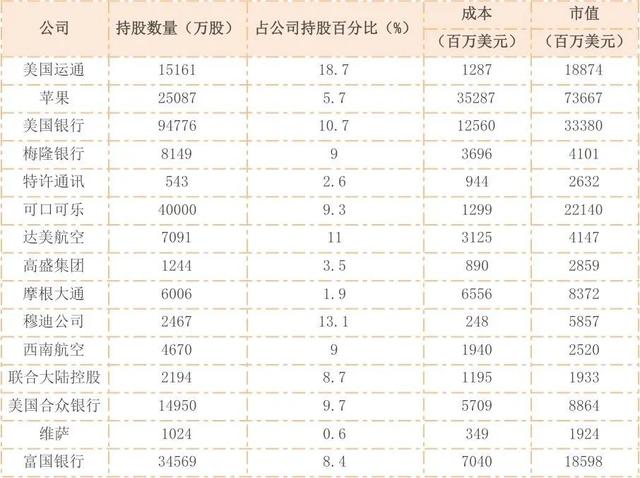

在伯克希尔哈撒韦超过2480亿美元的投资组合中,银行股占了很大一部分。高盛(NYSE:GS)、摩根大通(NYSE:JPM)、美国银行(NYSE:BAC)、纽约梅隆银行(NYSE:BK)和美国合众银行(NYSE:USB)都在伯克希尔哈撒韦公司持有的15只最大股票之列。

▲伯克希尔哈撒韦目前持有的部分股份

7、对航空股整体下注、但不会全额收购

巴菲特称,正如我所说,某些业务在很大程度上取决于天气,比如零售业在某些月份里。但你看到的趋势,我的意思是,就趋势而言——是在线商务(online commerce),而且大趋势在不断前行。

我们在航空业务上有一大笔投资,但我听说有很多的航班被取消了,由于天气原因航班取消了。因为冠状病毒,这些航班会被取消更长的时间。

但如果你拥有航空公司10年或20年,你的生意就会起起伏伏,有些可能与天气有关,有些可能是各种各样的事情。

真正的问题是,从现在开始的10年和15年以后,他们会搭载多少乘客?他们的利润率会是多少?他们的竞争地位会是什么?我承认我还是一直看着这些数字的。我们最大的航空公司仓位在达美航空。

谈美国10年期国债收益率下跌:

1、美债收益率下跌是非常“不寻常的情况”

随着10年期美国国债收益率下跌至自2016年7月以来的最低水平,巴菲特表示,这是非常“不寻常的情况”。

“政府的政策是年通胀率2%,这种情况下以1.4%的利率借钱给美国政府是没有意义的。政府告诉你,我们会给你1.4%的利率,并对你征税;另一方面,我们可能会让这笔钱以每年2%的速度贬值。所以,这些都是非常不寻常的情况。”他说道。

谈投资理念:

1、“追求收益真的很愚蠢”

巴菲特表示,投资者不应追求超出自身风险承受能力的收益,即使是在利率如此之低以及只有股票才能带来回报的情况下也是如此。“追求收益真的很愚蠢,但这是非常符合人性化。”

他说道,并向即将退休的人提供了发人深省的建议。“人们会说,‘我攒了一辈子,却只能拿到1%的回报,我该怎么办?’不幸的是,你得学会靠这1%过活。“

2、我们变得富有的原因

巴菲特表示,“我们变得富有的原因是——留存收益被用来产生新的盈利能力,回购——增加你在公司的所有权。而且,伯克希尔自成立以来一直保持盈利。这是我们在保留收益的情况下,伯克希尔市值大幅上涨的唯一原因。

3、美国公众对指数基金的热情非常狂热

巴菲特将指数基金比作综合性企业集团,并指出随着被动投资变得越来越流行,美国公众对被动投资的热情正在变得“狂热”。

“收购500家企业并整合到一起,我的意思是,那会是终极的综合性企业集团。”他说道。

谈富国银行:

1、不愿透露为何减持富国银行股票

据备案文件显示,伯克希尔哈撒韦在去年第四季度中出售了一部分富国银行(NYSE:WFC)持股,但在被问及为何要减持这只股票时,巴菲特并未透露原因。“我们买入了美国银行的股票,并卖出了富国银行的持股。”他说道。

2、如果富国银行更早解决问题,股东们的境况会好得多

伯克希尔哈撒韦一直在出售其对富国银行的持股,巴菲特称这家银行带来了“一个经典的教训”,那就是该行本应“立即”解决问题才对。“他们显然有一个非常愚蠢的激励系统。最重要的是,当他们发现这件事时,却无视了这一点。”巴菲特称,如果这些不良行为不被忽视,股东们会“过得更好”,并表示这是一场“彻底的灾难”。

谈经济形势:

1、美国经济“强劲”,但与六个月以前相比“略微疲软了一些”

巴菲特表示,尽管美国经济看起来仍然健康,但由于全球不利因素的共同作用,其表现不如半年以前那么强劲。

“经济表现强劲,但与六个月以前相比前略微疲软了一些,不过这是从很广泛的范围里来说的。”巴菲特在接受CNBC主持人贝基·奎克(Becky Quick)采访时说道。“不妨看看汽车保有量——轨道车的保有量,用来运输货物那种。另外,经济还受到了关税的影响,因为人们会提前购买各种东西。“

他还补充称:“商业有所下降,但是从一个非常好的水平下降的。”

2、“肯定”会投票给布隆伯格

巴菲特表示,在今年的美国总统大选中,他“肯定”会投票给迈克·布隆伯格(Mike Bloomberg)。

“我不认为再有一个亿万富翁支持他会是个最好的消息。但是,我肯定会投票给迈克·布隆伯格。”他说道。

3、我是“标准的资本家”,但不是“标准的民主党人”

巴菲特称,虽然他确实是民主党人,但他不是“标准的民主党人”,过去曾经投票给共和党候选人。随着参议员伯尼·桑德斯(Bernie Sanders)在民调中的支持率飙升,他表示,对于这位民主党提名人,“我们将会拭目以待”。

但巴菲特同时表示,他确实是个“标准的资本家”。

谈伯克希尔:

1、伯克希尔拥有1280亿美元的现金储备,希望更多地收购资产

伯克希尔哈撒韦目前的现金余额为1280亿美元,这让一些投资者质疑,为什么有着“奥马哈先知”美誉的巴菲特没有将公司的资金都投入使用。“我们想要购买更多资产。”他在被问及伯克希尔哈撒韦的现金情况时说道。

2、无论有没有我,伯克希尔的价值都是一样的

巴菲特将于今年晚些时候迎来90岁生日,而近年以来,伯克希尔哈撒韦的继任计划一直都受到投资者的质疑。

“没有我在的伯克希尔哈撒韦跟有我在的伯克希尔哈撒韦的价值基本上市相同的。我为公司添加的价值不高,但我不认为我会令其价值减少。”巴菲特说道。

3、如果伯克希尔被拆分,则“将无法盈利”

虽然有些人表示,如果伯克希尔哈撒韦被拆分,则其业务可能会更能赚钱,但巴菲则特表示,这实际上会对其业务不利。“可以拆分,但无法在没有非常可观的纳税义务的情况下处置整个业务。”他辩称。他说:“这不会带来任何收益。但是,把(伯克希尔哈撒韦的各项业务)放在一起则会产生非常有价值的协同效应。“

他补充称:“如果我们只是简单地宣布,你们可以在接下来的24个月里来收购我们拥有的任何业务,我们将把这些业务卖给出价最高的人,那就不会有什么利润。”

4、直接收购企业的“溢价”很高

作为一家综合性企业集团,伯克希尔哈撒韦以收购整个公司而闻名。但在最近,伯克希尔则倾向于购买一家公司的股票,而非整体收购公司。“溢价相当高。”巴菲特在谈到收购整个公司时说道。“部分原因是在收购企业时,你能以如此之低的利率借到很多钱。”

5、伯克希尔回购股票比美国银行回购股票“更难”

巴菲特表示,伯克希尔哈撒韦很难大量回购自己的股票。“伯克希尔回购股票要比美国银行回购股票更难,他们能在不动摇市场的情况下做到这一点。“

他还补充道:“伯克希尔哈撒韦股票的持有者主要是那些会把股票留在手里的人。”

谈卡夫·亨氏:

1、卡夫亨氏应该偿还债务,保持派发股息

“我认为,卡夫亨氏应该还清债务。在目前的情况下,该公司似乎能够以合理的利率支付股息和偿还债务。”巴菲特说道。“该公司有太多的债务,但没有偿还不了的债务。债券持有者将获得利息,债务应该会在年底前下降。我认为该公司能做到这一点,而且我认为它能保持目前的股息。”

2015年7月,Heinz跟Kraft合并,但合并后的公司在收入和利润率增长方面均落后于同行,并且未能跟上快速变化的消费者口味和购买习惯。数据显示,自合并以来,卡夫亨氏的股价累计下跌了62%。

根据伯克希尔哈撒韦公司最近提交给美国证券交易委员会(SEC)的13-F备案文件,截至2019年12月31日,它仍然拥有卡夫亨氏的全部3.25亿股股份。