客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

中国证券报

2019-05-17 10:23

![]() 10445

10445

![]() 24

24

收藏已收藏(0)

收藏已收藏(0)

PTA市场的成本面压力已经得到了较大程度的释放,但未来依旧有部分利空风险等待释放。

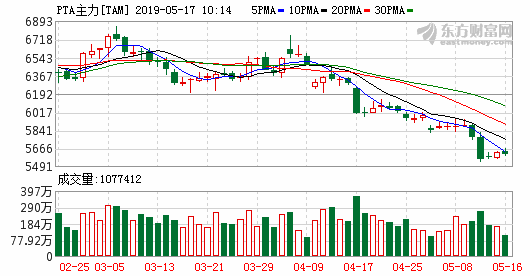

4月份以来,PTA市场的主要矛盾在装置集中检修的供需面利多和PX新装置投产导致的成本面利空,两个风险因素已经得到较大程度释放。4月下旬开始,1905合约和1909合约走势持续分化,其中1905合约受到大厂挺价影响,价格持续上行,1909合约则受到成本下行及需求转淡预期的拖累步步走低,05-09价差扩大至950元/吨。1905合约马上进入交割,集中检修及大厂挺价的利多支撑也将谢幕,远月合约将继续受到来自成本和消费端的利空拖累,以震荡下行为主。

从成本端看,利空部分释放。2018年下半年PX环节独占产业链丰厚的利润,PX-石脑油价差最高接近700美元/吨,远远高于350美元/吨的正常水平,但2019年国内民营大炼化装置将陆续投产,PX高额的利润势必被挤压,成为PTA市场上人人皆知的利空所在。该利空在今年二季度,随着恒力炼化装置的投产部分兑现,PX价格从3月份的1100美元/吨以上,跌至900美元/吨附近,PX-石脑油价差从一季度600美元/吨以上的高点回落至330美元/吨附近,对应的PTA成本重心从5900元/吨一线下降至4600元/吨附近,跌幅22%,但PTA的价格却未同步下跌,PX环节的利润部分向PTA环节转移。目前看,来自PX成本端的利空已经得到了较大程度的释放。

而供需面利空压力上升。今年二季度,国内PTA装置一度报出有近2000万吨的检修计划,大部分集中在4-5月份,由此引发的阶段性供应紧张担忧令PTA价格表现坚挺,国内大型生产企业检修,到现货市场回购现货令现货价格持续走强,对近月合约有明显的带动作用。但在实际的执行过程中,部分装置并未按计划检修,因此5月份PTA的供需可能由去库预期转为小幅累库。5月份之后,装置检修量下降,近期四川晟达100万吨装置有投产计划,因此5月中下旬PTA的供应量会有明显上升。但下游需求表现较弱,几个指标都有所体现。

综上所述,PTA市场的成本面压力已经得到了较大程度的释放,但未来依旧有部分利空风险等待释放,供需面压力将在6-8月份持续拖累PTA价格,而PTA目前还保持较高的生产利润,意味着未来有一定的下跌空间。目前PTA1909合约的盘面加工差在1000元/吨附近,9月份之前成本面的利空可兑现空间有限,但供需面的利空可能导致其加工差有200元/吨以上的压缩,因此1909合约的价格可能回到5450元/吨的前低附近,相比来说,1月合约上的利空压力可能更大。从价差结构看,PTA将继续保持远月偏弱的BACK结构。