客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络综合

2020-06-10 10:09

![]() 10628

10628

![]() 5

5

收藏已收藏(0)

收藏已收藏(0)

6月10日召开的2020年第38次科创板上市委员会审议会上,苑东生物将迎来大考。

6月10日召开的2020年第38次科创板上市委员会审议会上,苑东生物将迎来大考。

招股说明书显示,苑东生物成立于2009年6月1日,注册资本9000万元,控股股东、实控人为王颖。

苑东生物自述是一家以研发创新为驱动的高新技术企业,以化学原料药和化学药制剂的研产销为主营业务,已具备注射液、冻干粉针剂、片剂、胶囊剂等多种剂型和化学原料药的生产能力,并已布局生物药领域。公司产品涵盖麻醉镇痛、心血管、抗肿瘤、消化、儿童用药等领域,目前实现了20个化学药制剂产品和14个化学原料药产品的产业化。

数据方面,2017年至2019年,公司营业收入分别为4.76亿元、7.69亿元、9.47亿元;归母净利润分别为6436.56万元、1.35亿元、1.09亿元。此番计划募资11.61亿元。

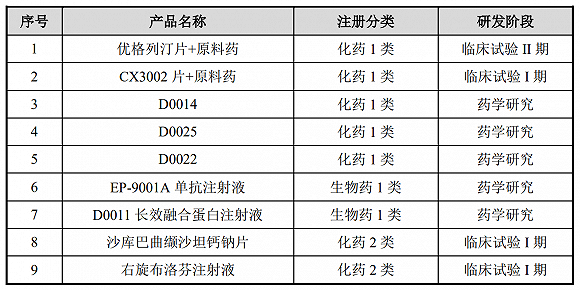

按照苑东生物的说法,公司坚持走“仿创”结合的路线。仿方面,前述的20个化学药制剂产品和14个化学原料药产品,均为仿制药;创方面,苑东生物也有布局,已形成EP-9001A单抗注射液、D0011长效融合蛋白注射液2个在研生物1类新药项目储备。

值得关注的是,苑东生物的生物制药产品尚未给公司贡献收入。也就是说,报告期内公司主要产品均为仿制药,有数据显示,2017年度、2018年度、2019年度,公司仿制药产品收入占比分别为97.39%、96.15%及96.31%。

来源:说明书

苑东生物表示,现阶段,公司研发仍以仿制药为基础,大力推进抢仿、首仿品种,以及打破垄断、替代原研、降低成本的仿制药布局,同时布局开发一些临床价值高、市场前景好的创新药。

截至招股说明书签署日,公司现有在研项目46个,其中1类新药在研项目7个,2类新药在研项目2个,新药在研占比约19.56%,仿制药占比80.44%。

既然仿制药为主打,那么就要提及一致性评价。

据百度百科,制药一致性评价是指对已经批准上市的仿制药,按与原研药品质量和疗效一致的原则,分期分批进行质量一致性评价,就是仿制药需在质量与药效上达到与原研药一致的水平。

对已经批准上市的仿制药进行一致性评价,是补历史的课。因为过去批准上市的药品没有与原研药一致性评价的强制性要求,有些药品在疗效上与原研药存在一些差距。历史上,美国、日本等国家也都经历了同样的过程,日本用了十几年的时间推进仿制药一致性评价工作。

开展仿制药一致性评价,可以使仿制药在质量和疗效上与原研药一致 ,在临床上可替代原研药,这不仅可以节约医疗费用,同时也可提升仿制药质量和制药行业的整体发展水平,保证公众用药安全有效。

苑东生物称,在报告期内,2017年度、2018年度及2019年度,公司未通过一致性评价产品的收入分别为3.51亿元、5.43亿元及5.97亿元,占当年营收比分别为73.77%、70.63%及63%;公司暂未开展一致性评价工作的产品的收入分别为1.02亿元、1.27亿元及1.15亿元,占比分别为21.35%、16.58%及12.16%。

苑东生物表示,公司主要仿制药产品已按照相关法律法规要求积极推进一致性评价工作,如公司产品未能通过一致性评价或未能在规定时限内完成,将存在相应药品批文无法取得再注册、药品无法参加集中采购的风险,可能会对公司经营造成不利影响。

就此,苑东生物也“拍胸脯”,表示将在3年内完成产品一致性评价工作。目前公司大部分在产产品均已开展一致性评价工作,研发投入已陆续发生。苑东生物算了一笔账,由于注射液一致性评价不作BE(生物等效性试验),单个一致性研发投入较口服制剂较少,预计平均每年投入金额约为700万元,占2019年度净利润比重约为6.5%。

除了上述问题之外,苑东生物还有一个焦点被市场关注——收入的结构问题。

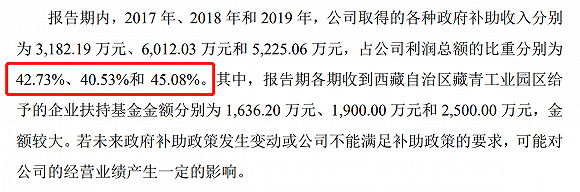

说明书显示,苑东生物2017年至2019年的营业收入分别为4.76亿元、7.69亿元、9.47亿元。各报告期内,公司取得的各种政府补助收入就分别为3182.19万元、6012.03万元和5225.06万元,占公司利润总额的比重分别为42.73%、40.53%和45.08%。其中,报告期各期收到西藏自治区藏青工业园区给予的企业扶持基金金额分别为1636.2万元、1900万元和2500万元,金额较大。

苑东生物自己都说,若未来政府补助政策发生变动或公司不能满足补助政策的要求,可能对公司的经营业绩产生一定的影响。

来源:说明书

在说明书中,苑东生物在预计2020年半年度的经营情况时,曾预计实现归母净利润7300万元至8000万元,同比变动-7.83%至1.01%,苑东生物给出的理由便是“政府补助等非经常性损益减少所致”。